Prenez connaissance en détail de toutes les options de télédéclaration

Introduction

Vous disposez de Clickimpôts Pro et souhaitez télédéclarer les formulaires IR ou SCI. Le présent article vous décrit les différentes étapes pour y parvenir.

En tant que professionnel, vous disposez d’un accès au Portail fiscal Harvest qui permet d’envoyer les déclarations de vos clients auprès de la DGFiP.

La fonctionnalité de télédéclaration est disponible dans la version incluant les formulaires officiels définitifs (mise à jour diffusée en avril, pour l’ouverture de la campagne fiscale). Dans la mise à jour de novembre, il est normal que la fonctionnalité de dépôt ne soit pas accessible, ce service n’étant pas encore ouvert par la DGFiP.

Tiers déclarant ou Portail client ?

Diverses professions peuvent apporter dans le cadre de leur exercice une assistance aux personnes physiques dans l’établissement de leurs déclarations fiscales : experts‑comptables, avocats fiscalistes, conseillers en gestion de patrimoine, etc. Toutefois, le cadre juridique encadrant chaque profession ainsi que leur positionnement vis-à-vis de l’administration fiscale ne sont pas les mêmes.

La qualité de tiers de confiance est clairement définie par la loi (art. 170 ter du CGI) et est réservée aux trois professions réglementées d’expert-comptable, avocat et notaire. Le tiers de confiance a notamment pour mission de transmettre à l’administration par voie électronique, pour le compte de ses clients, leurs déclarations annuelles de revenus et de conserver toutes les pièces justificatives des charges correspondant aux déductions, réductions ou crédits d’impôts. Le tiers de confiance a signé avec son client un contrat ou une lettre de mission qui comporte un mandat fiscal lui donnant pouvoir de déposer les déclarations pour son compte. Le tiers de confiance est donc par définition un tiers déclarant.

La notion de tiers déclarant, telle que l’entend l’administration fiscale dans le cadre de la déclaration de revenus, est toutefois plus large que celle du tiers de confiance. Certaines situations nécessitent qu’une personne autre que le contribuable établisse et/ou dépose la déclaration à sa place (tutelle, incapacité du contribuable, etc.).

Cependant, les conseillers financiers qui n’ont pas la qualité de tiers de confiance (CGP, conseillers en investissements financiers, etc.) ne peuvent pas agir en tant que tiers déclarants. En effet, le cadre légal du mandat fiscal (réservé aux professions réglementées) ne leur permet pas de procéder à la télédéclaration des revenus de leur clientèle et, de plus, la relation commerciale qu’elles entretiennent avec leurs clients (vente de produits financiers notamment) doit également inciter à la plus grande prudence dans leur positionnement.

Bien entendu, ces professions sont tout à fait fondées à apporter leur assistance aux contribuables pour l’établissement de leur déclaration, ainsi que de leur proposer les moyens techniques pour en effectuer le dépôt dématérialisé (mise à disposition d’un portail fiscal par exemple).

ClickImpôts Pro se décline donc en deux versions qui permettent de prendre en compte tous les contextes professionnels.

Vous devez renseigner votre qualité d’intermédiaire dans les préférences de Clickimpôts.

Clickimpôts Pro

Vous êtes expert-comptable, avocat fiscaliste ou notaire et agissez en tant que tiers déclarant pour le compte de vos clients : cette version vous permet de déposer directement leurs déclarations auprès de la DGFiP par l’intermédiaire de notre Portail fiscal.

Il vous suffit de préparer les déclarations, puis de vous laisser guider pour procéder en quelques clics à leur dépôt auprès de la DGFiP.

Vous êtes destinataire de toutes les alertes et vous suivez ainsi l’ensemble de vos dépôts (acceptation de l’administration fiscale, motif de rejet en cas d’erreur, etc.).

Pour télédéclarer vous devez simplement disposer de crédits vendus sur le site www.clickimpots.com (crédits de télédéclaration).

Clickimpôts Pro & Portail client

Cette version permet aux conseillers ne disposant pas de la qualité de tiers déclarant (Conseillers en Gestion de Patrimoine…) de préparer les déclarations à l’aide de Clickimpôts puis de les déposer sur le Portail fiscal à l’attention de leurs clients : ces derniers reçoivent alors un email leur permettant de se connecter au Portail client pour visualiser, valider et déposer leur déclaration à la DGFiP.

Vous remplissez votre mission de conseil mais c’est votre client qui dépose sa déclaration.

Vous et votre client êtes destinataires en même temps des alertes poussées par le portail fiscal (acceptation/refus de l’administration fiscale…).

La version Clickimpôts Pro & Portail client permet également de déposer des déclarations en tant que tiers déclarant : vous pouvez choisir dossier par dossier le mode d’envoi. Un envoi dans le mode » Portail client » nécessite l’achat de crédits spécifiques, sur www.clickimpots.com.

RAPPEL : depuis 2020, le mode Portail client est également disponible pour les déclarations SCI (formulaires n°2072).

Comment télédéclarer ?

Pour télédéclarer, il vous suffit de suivre les quelques étapes décrites ci-après. L’utilisation du module de télédéclaration est identique que vous souhaitiez utiliser la procédure EDI‑TDFC (SCI) ou EDI‑IR (Impôt sur le revenu).

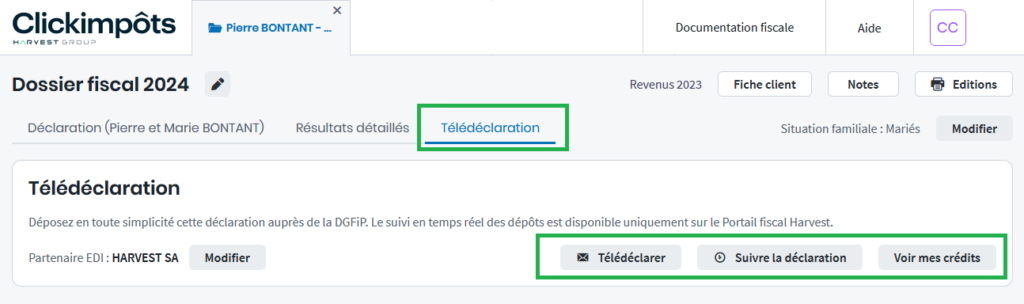

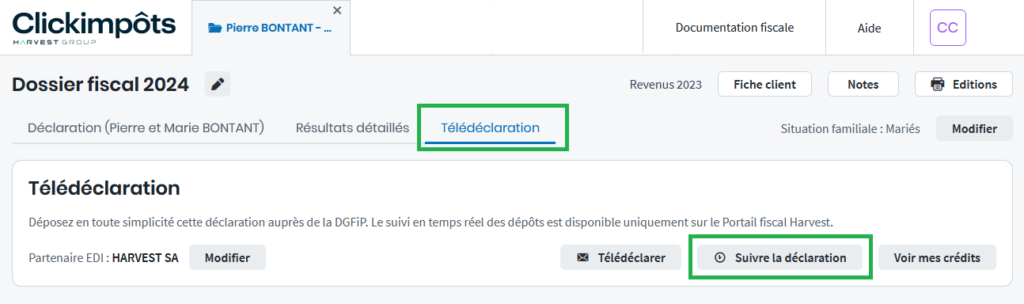

Après avoir saisi votre déclaration, rendez-vous dans l’onglet Télédéclaration du dossier.

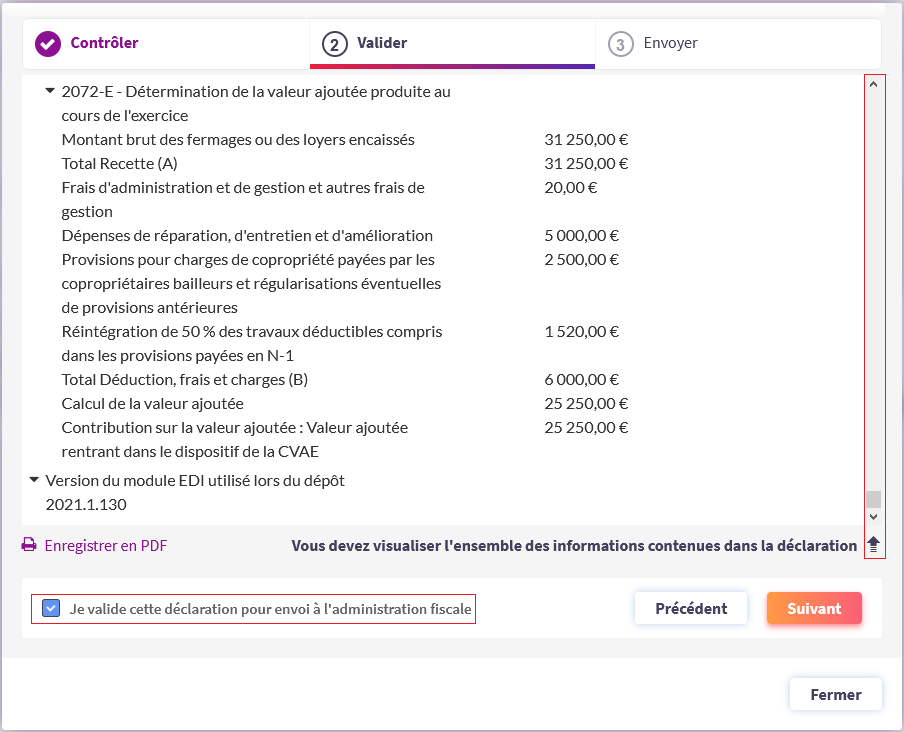

Paramétrage de la télédéclaration

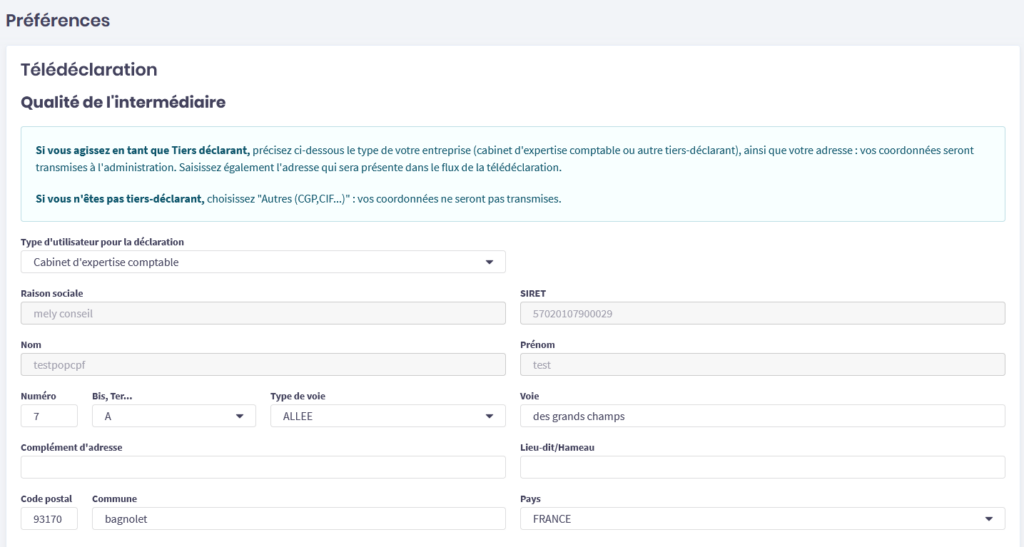

Vous devez commencer renseigner votre qualité d’intermédiaire ainsi que le partenaire EDI que vous souhaitez utiliser pour télédéclarer.

Au niveau de Partenaire EDI sélectionné, cliquez sur Modifier.

Qualité d’intermédiaire

A l’aide de la liste déroulante Type d’utilisateur pour la déclaration, sélectionnez le type de tiers déclarant vous correspondant, si vous pouvez réaliser la télédéclaration pour votre client et la déposer vous-même auprès de l’administration fiscale.

Si vous n’êtes pas tiers déclarant..sélectionnez Autres (CGP, CIF…).

Notez que vous devez avoir acquis Clickimpôts pro avec l’option Portail Client pour donner la possibilité à vos clients de déposer eux-mêmes leur déclaration sur le portail.

Choix du partenaire EDI

Le choix d’un partenaire EDI est obligatoire. Il est le seul habilité à transmettre les déclarations à la DGFiP (connexion sécurisée). Ses éléments d’identification doivent obligatoirement figurer dans le flux EDI comportant la déclaration, notamment son numéro d’habilitation : si vous n’utilisez pas Harvest comme partenaire EDI, contactez directement votre partenaire EDI pour obtenir ces informations.

Le choix du partenaire EDI va déterminer le mode d’envoi de la déclaration :

- si vous sélectionnez un partenaire EDI pré-identifié (Harvest…), l’envoi sera réalisé via une connexion directe au portail EDI,

- si vous saisissez manuellement le partenaire EDI, un fichier EDI sera généré et vous devrez le faire parvenir à votre partenaire EDI (par mail…).

Si vous utilisez Jedeclare.com, vous devez saisir dans cet écran vos identifiants de connexion. Ils seront mémorisés et utilisés au moment de l’envoi.

Cliquez sur Enregistrer pour sauvegarder les modifications effectuées.

Télédéclarer

Étape n°1 : Contrôler

La première étape consiste à contrôler que la déclaration ne présente pas d’anomalie qui risquerait d’aboutir à un rejet de l’administration.

S’il existe des anomalies, elles sont répertoriées et expliquées à l’aide d’une signalétique spécifique :

- Les anomalies avec croix sur fond rouge

sont bloquantes : vous ne pouvez pas envoyer la déclaration tant qu’il demeure encore une erreur de ce type. Une déclaration qui présente ce type d’erreur serait rejetée par l’administration.

sont bloquantes : vous ne pouvez pas envoyer la déclaration tant qu’il demeure encore une erreur de ce type. Une déclaration qui présente ce type d’erreur serait rejetée par l’administration.

Le lien d’accès à l’écran de validation est neutralisé dans ce cas. - Les messages avec une loupe

permettent d’attirer votre attention sur des points particuliers, sans risque toutefois d’un rejet, ou vous apportent simplement des informations complémentaires.

permettent d’attirer votre attention sur des points particuliers, sans risque toutefois d’un rejet, ou vous apportent simplement des informations complémentaires.

Vous devez donc corriger les anomalies présentant une croix rouge pour poursuivre. Au préalable, vérifiez bien que vous n’êtes pas dans une situation qui ne permet pas la télédéclaration.

Lorsqu’aucune anomalie bloquante n’est présente, vous pouvez cliquer sur le bouton Suivant.

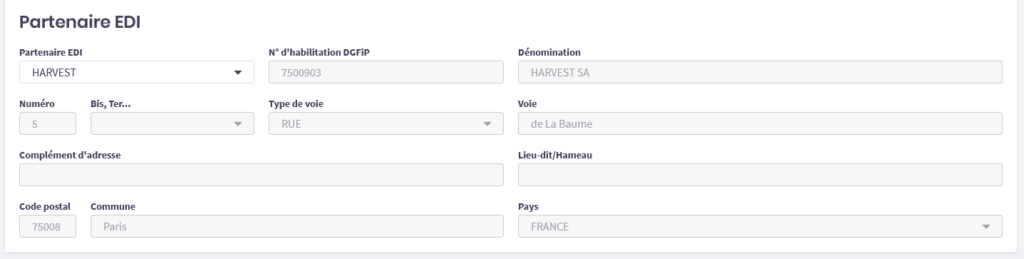

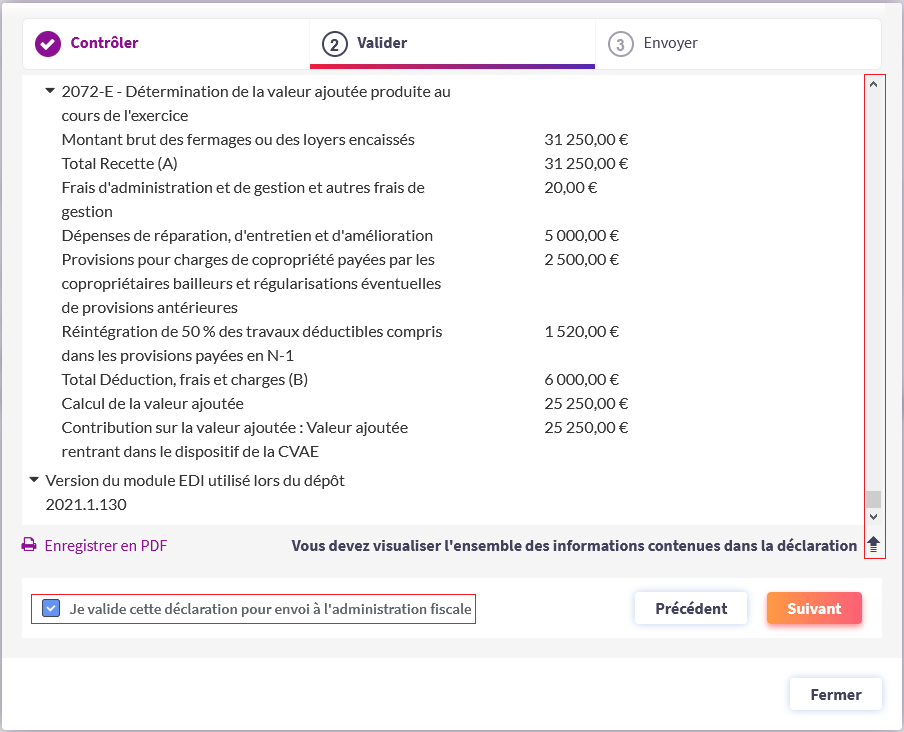

Étape n°2 : Valider

La page qui s’affiche alors vous permet de vérifier l’ensemble des informations qui seront contenues dans la télédéclaration :

Vous devez dérouler l’ensemble de la déclaration et de ses annexes à l’aide de l’ascenseur situé sur la droite de la fenêtre.

Il est important de procéder à cette vérification car toutes les informations présentées ici seront transmises à l’administration fiscale.

Vous pouvez enregistrer les informations de votre télédéclaration au format PDF en cliquant sur le bouton prévu à cet effet.

Si le contenu de la déclaration est conforme à ce que vous souhaitez déclarer, cochez la case Je valide cette déclaration pour envoi à l’administration fiscale et cliquez sur Suivant : la déclaration est prête à être envoyée.

Si certaines informations vous semblent incorrectes, rectifiez-les avant de revenir sur cet onglet pour valider la déclaration.

Si vous effectuez ultérieurement le moindre changement dans le dossier (modification d’une valeur, ajout d’une donnée, etc.), il sera nécessaire de le revalider pour pouvoir le télédéclarer.

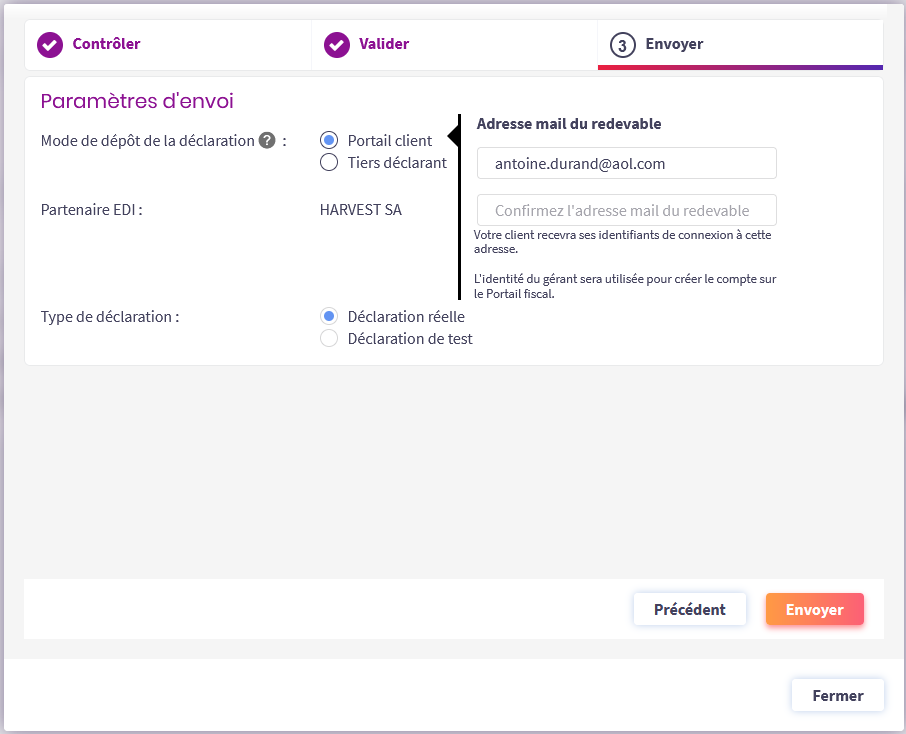

Étape n°3 : Envoyer

Une fois la déclaration validée, vous allez pouvoir procéder à l’envoi de la déclaration.

Le partenaire EDI vous est rappelé.

Mode de dépôt de la déclaration

Si vous disposez de l’option Portail client, vous devez sélectionner le mode de dépôt de la déclaration (Portail client ou Tiers déclarant). Dans le cas du Portail client, saisissez l’adresse mail du contribuable ou de la SCI, à droite.

La saisie de l’adresse mail en mode Portail client doit faire l’objet d’une attention particulière : si vous saisissez une adresse erronée, votre client ne sera pas en mesure de valider sa déclaration.

Type de déclaration

Sélectionnez enfin le type de déclaration (déclaration réelle ou déclaration de test).

Déclaration de test

Vous avez la possibilité d’envoyer une déclaration en mode de test en sélectionnant l’option Déclaration de test.

Cette déclaration de test permet de valider l’intégralité de la chaîne de transmission jusqu’à la DGFiP ainsi que la recevabilité de la déclaration. La déclaration est envoyée à la DGFiP, mais n’est pas considérée par l’administration comme un dépôt réel. Vous pouvez néanmoins suivre son évolution dans l’onglet Suivre la déclaration.

Attention : vous devrez envoyer à nouveau votre déclaration en mode réel (bouton radio Déclaration réelle sélectionné) sinon cela sera considéré comme une absence de dépôt.

Précision : lorsque vous êtes en mode Portail client, la déclaration de test n’est pas envoyée à votre client.

Vous pouvez tester son acheminement et son acceptation par la DGFiP, mais les étapes réservées à la validation du contribuable sont omises afin de ne pas le perturber.

En revanche, si vous êtes sûr de l’intégrité de la déclaration et qu’elle est recevable, cliquez sur Déclaration réelle.

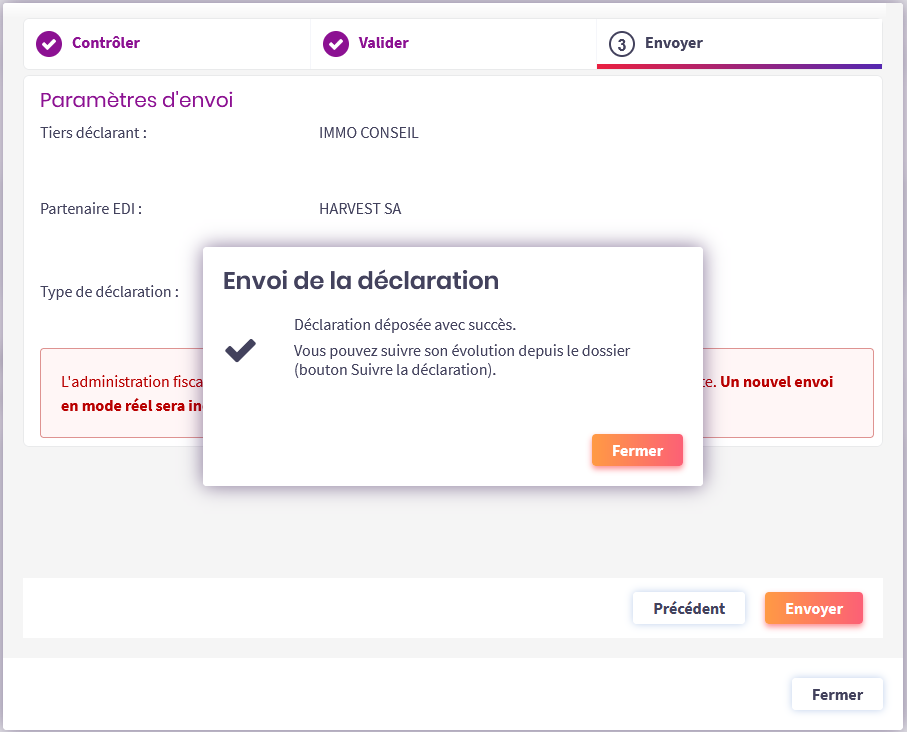

Enfin, cliquez sur Envoyer pour effectuer l’envoi de la déclaration.

Un message de confirmation de dépôt apparaît à l’écran et un récapitulatif vous est adressé.

Cliquez sur Fermer une première fois, puis une seconde fois.

Si vous êtes abonnés au portail Jedeclare.com, la procédure est identique : la déclaration sera déposée directement sur ce portail. Le suivi sera alors à consulter directement auprès de ce partenaire.

Notez également que le mode Portail client n’est pas disponible pour ce partenaire EDI.

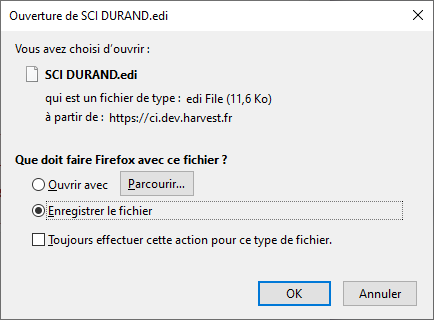

Vous travaillez avec un autre partenaire EDI

Une fenêtre d’enregistrement du fichier EDI s’ouvre : saisissez le nom que vous souhaitez lui donner et choisissez son emplacement.

Envoyer ensuite ce fichier par email à votre partenaire EDI.

Vous ne devez modifier sous aucun prétexte le fichier au format .EDI généré par ClickImpôts : cela le rendrait illisible pour votre partenaire EDI et la DGFiP.

Suivre la télédéclaration

Si vous avez télédéclaré à l’aide du Portail fiscal Harvest, vous pouvez suivre l’évolution de la déclaration directement depuis le dossier en cliquant sur Suivre la déclaration dans l’encart Télédéclaration.

Si vous avez choisi un autre partenaire EDI, il convient de vous rapprocher de ce dernier pour qu’il vous indique les modalités de suivi de vos déclarations.

Les étapes suivies par la déclaration

Une fois envoyée au portail fiscal, la déclaration passe par différentes étapes avant d’être acceptée par l’administration fiscale :

- Le portail fiscal vérifie que la déclaration est correctement constituée et que certaines informations sont bien présentes (identité du redevable, validité des SIRET, etc.). Si aucune erreur n’est détectée, il redirige la déclaration vers la DGFiP. Si une erreur est présente, la déclaration est rejetée et un compte-rendu d’erreur est généré.

Cette étape peut prendre de quelques minutes à 2 heures. - La DGFiP reçoit la déclaration et effectue des contrôles de contenu (reconnaissance du redevable, cohérence des informations transmises, année de perception des revenus, etc.). Si aucune erreur n’est détectée, un compte‑rendu positif est émis et la déclaration est acceptée. Si une erreur survient, la déclaration est rejetée et un compte‑rendu négatif est généré.

Cette étape peut prendre de 1 heure à 5 jours (engagement de délai maximum de l’administration).

Attention – En mode Portail client, ces délais indicatifs sont vrais à partir du moment où votre client a validé sa déclaration.

Tableau de suivi dans ClickImpôts

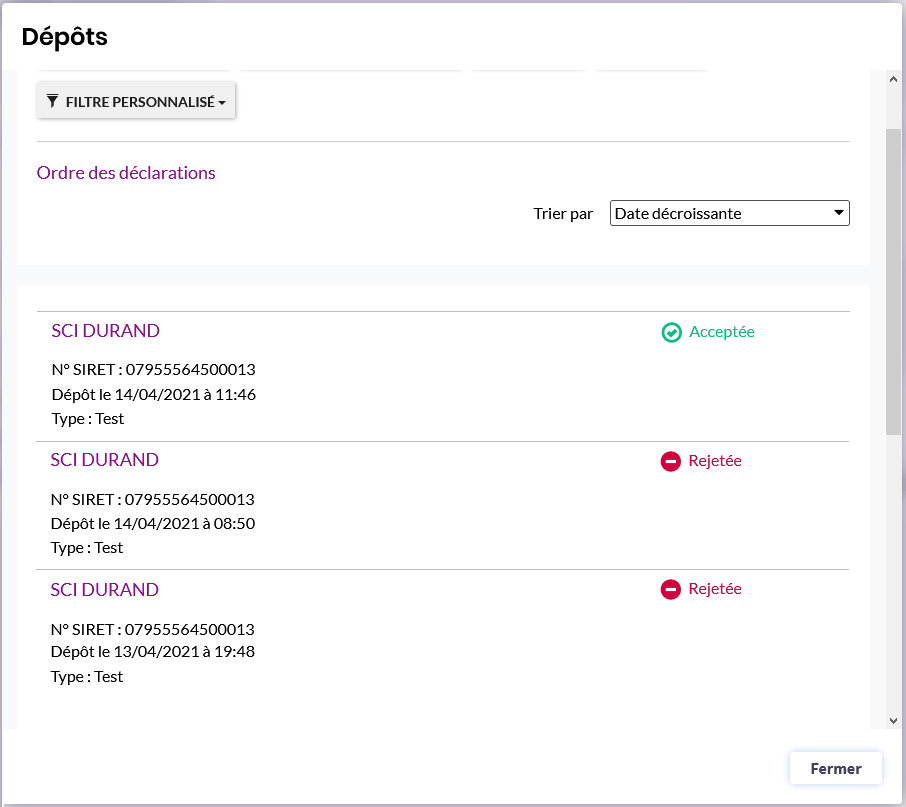

Les différentes étapes suivies par la déclaration sont présentées dans l’espace Dépôts.

La liste des dépôts effectués pour le contribuable est présentée. L’historique affiché dans cette fenêtre est complet : si vous avez déposé plusieurs fois la déclaration (déclaration corrective, nouveau dépôt suite à un premier compte-rendu négatif, etc.), tous les dépôts sont affichés permettant de voir précisément ce qui a été fait sur le dossier. Les dépôts sont présentés du plus récent au plus ancien.

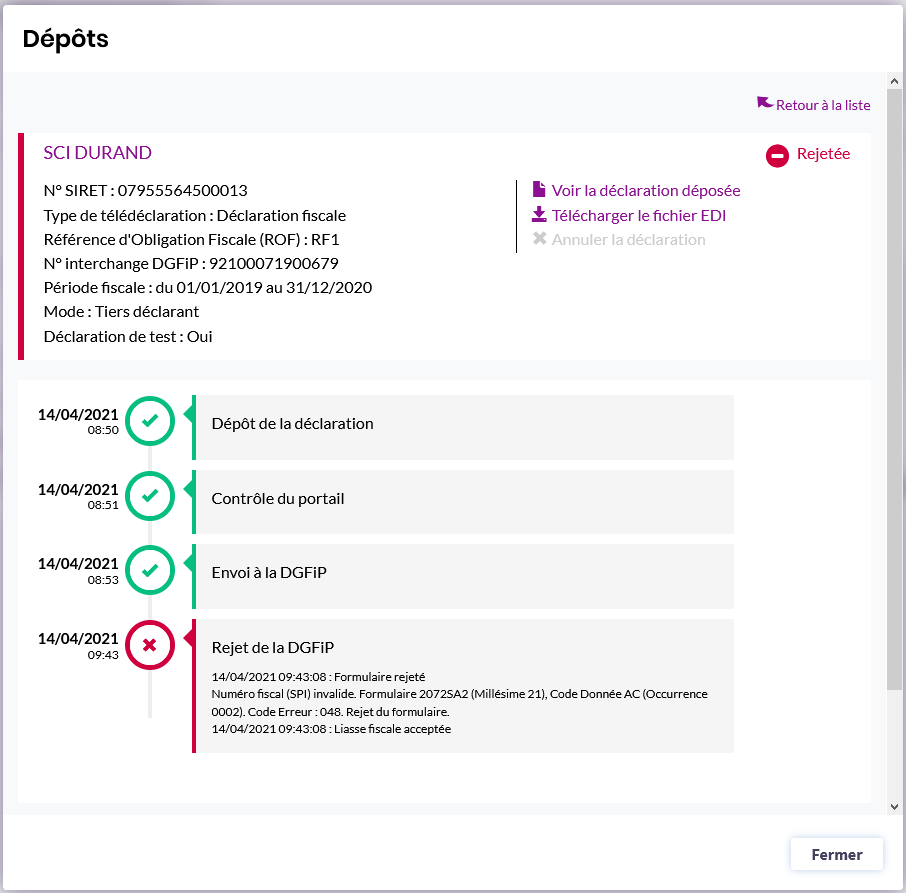

En cliquant sur une déclaration, vous accédez à son suivi détaillé :

Cette page vous donne accès aux informations de suivi en temps réel : vous savez exactement à quelle étape se trouve la déclaration. Chaque étape est présentée avec un horodatage précis permettant de retracer chronologiquement le cheminement de la déclaration.

Une coche verte ![]() signifie que l’étape a été passée avec succès.

signifie que l’étape a été passée avec succès.

Au contraire, une croix rouge ![]() indique qu’une erreur est survenue.

indique qu’une erreur est survenue.

Voici la signification des principales étapes suivies par une déclaration :

- Dépôt de la déclaration : la déclaration a été correctement réceptionnée par le portail et va être traitée rapidement.

- Contrôle du portail : la déclaration est analysée par le portail et ne doit pas comporter d’erreur pour être ensuite envoyée à l’administration. Le résultat de cette vérification peut être positif ou négatif.

- Envoi à la DGFiP : la déclaration a passé le contrôle du portail et a été envoyée à la DGFiP.

- Réponse de la DGFiP : la déclaration a été traitée par l’administration fiscale qui a envoyé son compte‑rendu de retour. Ce retour peut être positif ou négatif.

En mode Portail client, des états supplémentaires peuvent apparaître :

- Mise à disposition de la déclaration : indique que la déclaration a été déposée par le conseiller et est en attente de validation par le contribuable.

- Annulation par le conseiller : la déclaration a été annulée par une action du conseiller avant que le contribuable ne la valide. Elle n’a donc jamais été envoyée à la DGFiP.

- Annulation par le contribuable : la déclaration a été annulée par une action du contribuable qui s’est connecté à son espace personnel sur le portail. Elle n’a donc jamais été envoyée à la DGFiP.

- Validation par le contribuable : la déclaration a été validée par le contribuable et va donc être traitée par le portail.

Si la déclaration a fait l’objet d’un rejet (soit du portail fiscal, soit de la DGFiP), symbolisé par une croix rouge, aucun dépôt n’a donc été validé du point de vue de la DGFiP. Un nouvel envoi, après correction de l’erreur dans le dossier, est absolument nécessaire sous peine de défaut de déclaration pour le redevable concerné.

Lorsqu’un rejet a eu lieu, un message précise l’origine de l’erreur pour vous aider à corriger le dossier avant de le renvoyer.

Le message d’erreur affiché sera utile à notre assistance clientèle si vous souhaitez nous contacter. Dans toute correspondance avec l’assistance clientèle Harvest au sujet du rejet d’une déclaration, pensez à préciser les éléments suivants pour que votre demande puisse être traitée dans les meilleurs délais :

- Code client,

- Détail de l’erreur.

Suivi par email

Parallèlement au suivi que vous pouvez effectuer directement depuis votre logiciel, vous recevrez également, à l’adresse mail renseignée dans la page Compte de votre espace sur le Portail fiscal, des notifications à chaque étape importante du suivi de la télédéclaration.

Vous recevrez notamment :

- la confirmation du dépôt des déclarations sur le portail,

- une alerte en cas de rejet d’une déclaration,

- la confirmation de l’acceptation de la déclaration par la DGFiP.

L’adresse mail utilisée est par défaut celle de votre compte client sur www.clickimpots.com. Vous pouvez toutefois la modifier dans les paramètres de compte sur votre espace personnel sur le Portail fiscal, ainsi que les types d’alerte que vous souhaitez recevoir.

Dans le cas de l’utilisation du Portail client, votre client recevra les mêmes notifications que vous à l’adresse que vous aurez saisie au moment du dépôt de la déclaration.

Suivi sur le Portail fiscal

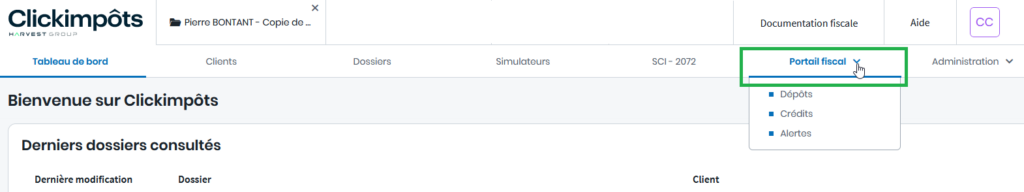

Le portail fiscal vous permet de disposer d’un suivi consolidé des télédéclarations de l’ensemble de vos clients : d’un seul coup d’œil il vous est aisé de vérifier l’avancement de vos dossiers, de les trier par états (clôturés, en erreur, etc.) et d’anticiper les éventuelles actions restantes à mener.

Le portail fiscal est accessible dans Clickimpôts en cliquant sur Portail fiscal dans le menu supérieur.

Vous retrouvez les informations suivantes pour chaque déclaration :

- le nom du contribuable ou la dénomination de la SCI,

- le numéro fiscal ou SIRET,

- la date de dépôt,

- le type de déclaration (test ou réel),

- l’état d’avancement de la déclaration.

Zoom sur les états des déclarations

Voici la signification précise des différents états possibles :

- En cours : la déclaration a été déposée sur le portail et est en cours de traitement. Cet état correspond généralement à la phase d’attente du retour de la DGFiP.

- Acceptée : la déclaration a été acceptée par la DGFiP qui a émis un accusé de réception positif. Le dossier est clos.

- Rejetée : la DGFiP a rejeté la déclaration. Il est nécessaire de corriger l’erreur et de déposer à nouveau.

- En attente : la déclaration a été déposée sur le portail par le conseiller et est en attente de validation du contribuable. Cet état n’est visible qu’en mode » Portail client « .

- Annulée : la déclaration a été annulée (par le conseiller ou le contribuable) avant d’être envoyée à la DGFiP. Cet état n’est visible qu’en mode » Portail client « .

Filtrer les déclarations

Vous avez la possibilité de n’afficher que certaines déclarations en utilisant les filtres prédéfinis suivants :

- en attente d’envoi (mode Portail client uniquement),

- acceptées par la DGFiP,

- rejetées,

- toutes.

Vous pouvez également accéder à des critères de filtre personnalisé en cliquant sur le bouton Filtre personnalisé qui vous permet de filtrer les déclarations en fonctions des critères suivants :

- déclarant (nom du contribuable ou dénomination de la SCI),

- numéro fiscal ou SIRET,

- période de dépôt,

- état des déclarations,

- mode de dépôt des déclarations.

Sélectionnez les filtres désirés puis cliquez sur le bouton Appliquer pour personnaliser votre recherche.

Par défaut, vous ne pouvez visualiser que les dépôts effectués l’année en cours. Si vous souhaitez consulter les déclarations de l’année précédente, il faut activer dans les filtres l’option » Inclure les années précédentes « .

Détail d’une déclaration

Pour afficher le détail d’une déclaration, il vous suffit de cliquer sur celle-ci dans la liste de vos déclarations ; vous retrouvez dans cette page les informations détaillées concernant votre déclaration.

Cet écran vous donne accès aux informations de suivi : vous savez exactement à quelle étape se trouve la déclaration. Chaque étape est présentée avec un horodatage précis permettant de retracer chronologiquement le cheminement de la déclaration.

Le détail présenté ici est exactement le même que celui que vous retrouvez dans l’onglet Suivre la télédéclaration de votre dossier Clickimpôts.

Numéro d’interchange

Lorsque la déclaration a été envoyée à la DGFiP, un numéro d’interchange lui est attribué : ce numéro permet d’identifier de façon unique et certaine la déclaration. Ce numéro est affiché dans cet écran de détail afin de l’utiliser, le cas échéant, dans vos échanges avec la DGFiP si une difficulté survenait sur une déclaration. Ce numéro atteste de la réception d’un dépôt par l’administration fiscale.

Cette page de détail propose également des actions complémentaires :

- Voir la déclaration déposée : retrouvez ici le contenu exhaustif des éléments déclarés. Il s’agit des mêmes éléments que vous avez validés au moment du dépôt. Vous pouvez l’imprimer au format PDF.

- Télécharger le fichier EDI : vous pouvez télécharger et enregistrer le fichier réel envoyé à la DGFiP. Attention, ce fichier est au format .EDI et nécessite un logiciel tiers pour être compréhensible.

- Annuler la déclaration : permet, lorsque cette option est disponible, d’annuler la déclaration avant qu’elle ne soit envoyée à la DGFiP (dans le cas de l’utilisation du Portail client).

En bas de page, vous pouvez visualiser le nombre précis de formulaires transmis à la DGFiP. Attention, la structure des formulaires en format EDI n’est pas identique à celle des formulaires cerfa. Par exemple, vous retrouverez autant de formulaire » 2042-I » qu’il y a de personnes dans le foyer fiscal, ou autant de formulaire » 2044-PRU » que vous avez de propriétés rurales ou urbaines dans votre déclaration de revenus fonciers.

Vous pouvez quitter cette page en cliquant sur le lien » Retour à la liste » situé en haut à droite de la page ou bien en cliquant sur une autre page au niveau du bandeau supérieur.

Page Contribuables

Cliquez sur l’onglet Contribuables pour en afficher la liste.

Cette page, s’affichant si vous avez acquis Clickimpôts pro avec l’option portail Client, vous permet de connaître en temps réel l’état des comptes de vos clients sur le Portail fiscal :

- un compte inactif signifie que votre client ne s’est pas encore connecté au Portail fiscal pour choisir son mot de passe et activer son compte.

- un compte activé signifie que votre client a déjà accédé au Portail fiscal et a choisi son mot de passe.

Vous pouvez n’afficher que les comptes actifs ou inactifs en cliquant sur le filtre correspondant.

Vous retrouvez les informations suivantes pour chaque client :

- le nom du contribuable,

- l’identifiant du contribuable,

- l’email du contribuable (celui que vous avez utilisé au moment du dépôt de la déclaration),

- l’état du compte.

Vous pouvez réinitialiser le compte d’un contribuable en cliquant sur l’icône ![]() . Dans ce cas, il recevra un nouveau mail d’activation de son compte sur le Portail fiscal l’invitant à choisir un nouveau mot de passe. Cela peut être utile lorsque votre client ne retrouve pas le premier mail envoyé par le portail ou n’arrive pas à se connecter à son compte.

. Dans ce cas, il recevra un nouveau mail d’activation de son compte sur le Portail fiscal l’invitant à choisir un nouveau mot de passe. Cela peut être utile lorsque votre client ne retrouve pas le premier mail envoyé par le portail ou n’arrive pas à se connecter à son compte.

Consommation des crédits

À droite de vos informations personnelles, vous visualisez le nombre de crédits Tiers déclarant et de crédits Portail client consommés et disponibles.

Les crédits Portail client sont réservés aux utilisateurs de Clickimpôts Portail client.

Un crédit consommé correspond à une télédéclaration réussie (acceptation de la DGFiP) pour un numéro fiscal ou SIRET unique. Ainsi, vous pouvez déposer autant de déclaration pour un même client que nécessaire (corrections…), un seul crédit vous sera comptabilisé pour ce client.

Un crédit disponible vous permet de déposer une nouvelle déclaration (ou une déclaration qui n’a jamais été acceptée).

Adresses mails de suivi

Par défaut, toutes les notifications par mails sont envoyées à l’adresse de votre compte.

Vous pouvez toutefois modifier l’adresse utilisée pour ces notifications et renseigner jusqu’à 2 adresses supplémentaires.

Sélection des types d’alertes

Positionnez le switch sur oui pour recevoir des notifications sur les évènements suivants :

- rejet du Portail,

- rejet de la DGFiP,

- acceptation de la DGFiP.

Vous pouvez renseigner le nombre de jours après lesquels, en cas de rejet, une nouvelle alerte est envoyée si aucun dépôt correctif n’a été effectué.

Ce délai d’envoi d’un rappel n’est applicable que pour les déclarations effectuées en tiers déclarant. En mode Portail client, c’est le contribuable qui reçoit ces rappels. Vous êtes toutefois destinataire des alertes initiales indiquant un rejet de l’administration.