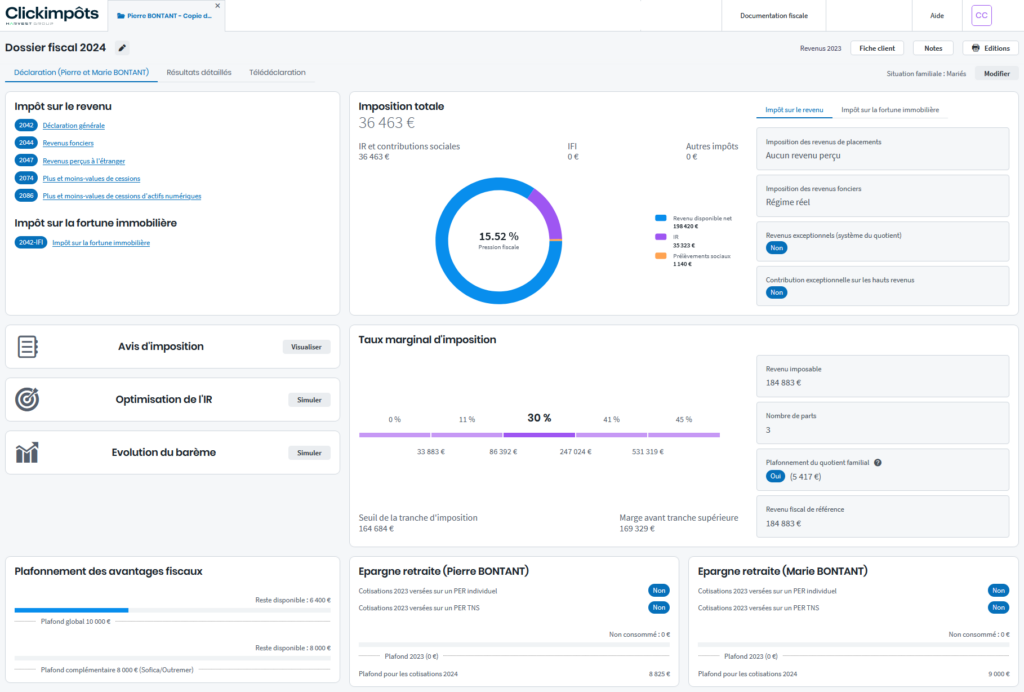

Après avoir saisi toutes les informations nécessaires dans la déclaration 2042 et ses déclarations complémentaires ou dans la déclaration 2042-IFI, un instantané de la situation fiscale de votre client (ou contribuable) s’affiche avec de nombreux indicateurs.

La première section présente, en plus des montants d’impôts et de leur décomposition, des indicateurs clés sur les types de revenus déclarés et les options retenues :

- choix du type d’imposition pour les revenus de placements (PFU ou barème),

- régime réel ou micro-foncier,

- présence de revenus soumis au quotient,

- montant de contribution exceptionnelle sur les hauts revenus le cas échéant.

Si une option retenue dans la déclaration n’est pas optimale, une alerte vous en informe pour que vous puissiez faire les meilleurs choix pour votre client.

Outils et avis d’imposition

À gauche de la synthèse de l’imposition, vous avez accès à l’avis d’imposition, au module d’optimisation de l’IR, ainsi qu’à l’évolution du barème.

L’Avis d’imposition présente le calcul de l’impôt sur le revenu en respectant la mise en forme de l’avis d’imposition envoyé par l’Administration fiscale. Vous pouvez imprimer l’avis en cliquant sur Edition.

Attention !

Même si cet avis d’imposition est proche de celui délivré par la Direction Générale des Finances Publiques, il s’agit d’un fac-similé ; il n’a donc aucune valeur juridique. Vous ne devez, en aucun cas, l’utiliser dans des démarches avec des tiers.

Si besoin, vous pouvez alors mettre en place des solutions d’optimisation fiscale directement adaptées au dossier dans lequel vous êtes.

Les chiffres clés

Les résultats essentiels vous sont présentés :

IR et contributions sociales

Ce montant comprend l’impôt sur le revenu à acquitter, plus éventuellement des prélèvements sociaux, notamment la CSG, la CRDS et, le prélèvement de solidarité sur les revenus du patrimoine et les produits de placements.

Prélèvement à la source

Vous disposez ici du montant global de régularisation du prélèvement à la source ; il comportant les retenues à la source, les acomptes d’IR (pour les TNS et les revenus fonciers), ainsi que les remboursements de trop-prélevé déjà obtenus.

Impôt restant à payer

Vous obtenez ici le montant de l’impôt à acquitter après déduction du prélèvement à la source.

IFI

Ici figure le montant d’Impôt sur la Fortune Immobilière à acquitter, obtenu en fonction de la base imposable calculée après déduction des passifs de l’actif brut imposable.

Les indicateurs clés

Le Taux marginal d’imposition est présenté dans son contexte, avec le seuil de la tranche d’imposition et la marge avant la tranche supérieure. La situation de votre client dans le barème de l’IR est ainsi clairement affichée, vous permettant notamment d’anticiper l’impact futur d’un changement de revenus sur son TMI.

Les autres chiffres clés du dossier sont rappelés (revenu imposable, revenu fiscal de référence, nombre de parts…) et vous êtes alerté si le mécanisme du plafonnement du quotient familial est appliqué.

Revenu imposable

L’impôt sur le revenu se calcule sur la base d’un Revenu Brut Global défini comme le cumul des revenus catégoriels nets d’abattements et de frais : revenus professionnels (salaires, BIC, BNC, BA…), pensions, retraites et rentes et revenus du patrimoine. Ce revenu brut peut être minoré de déductions fiscales telles que, par exemple, les pensions alimentaires. On obtient alors le Revenu Net Global. Des abattements spéciaux, notamment celui réservé aux personnes âgées ou invalides, s’imputent éventuellement sur ce revenu. On obtient alors le Revenu Net Imposable.

Pression fiscale

Ce graphique présente la répartition des différents postes constituant la pression fiscale : revenu disponible net, sousmis au PFL, prélèvement à la source, acomptes et solde de contributions sociales, solde d’IR… .

Nombre de parts et taux marginal d’imposition

Le nombre de part est déterminé en fonction de la situation de famille et du nombre de personnes à charge et rattachées.

A partir du revenu net imposable et du nombre de parts, le quotient familial est calculé en divisant le revenu imposable par le nombre de parts dont bénéficie le contribuable.

Ce quotient familial est soumis au barème progressif de l’impôt qui détermine à la fois le taux marginal d’Imposition (TMI) et l’impôt afférent à une part de revenu que l’on multiplie ensuite par le nombre de parts pour obtenir l’impôt brut. Le cas échéant le gain est plafonné sur cet impôt lié à l’application du quotient familial.

Résultats détaillés

L’onglet Résultats détaillés expose en détail le calcul des différents indicateurs et résultats fiscaux.

Télédéclaration

Cliquez sur cet onglet pour télédéclarer et suivre la déclaration de votre client (ou la votre, si vous êtes un particulier).