Effectuez une recherche par votre navigateur (CTRL + F) du code rejet reçu pour accéder directement à son explication.

La DGFiP a rejeté l’une de vos déclarations et son compte-rendu de rejet ne vous permet pas de comprendre et corriger l’erreur ? Retrouvez ci-dessous des indications pour corriger les principaux motifs de rejet.

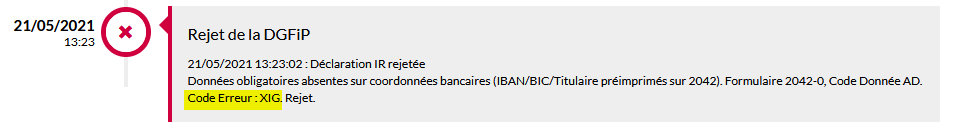

Comment procéder ? Dans le compte-rendu de retour de la DGFiP se trouve un « Code Erreur » qui vous permettra de faire le lien avec nos explications. Quel que soit votre partenaire EDI, ce code erreur est indiqué. Exemple avec le portail fiscal Harvest :

| Code erreur | Explication |

| 143 | Salaire : présence de frais réels sans revenu correspondant. |

| 320 | Vous ne pouvez déclarer simultanément des montants ligne 3VH (pertes) et 3VG (gains) ou 3VT (PEA). |

| 321 | Plus-values : en présence de 3SG (abattement pour durée de détention de droit commun), vous devez également saisir 3VG (montant de la plus-value). Dans ce cas, le montant de 3SG doit être inférieur ou égal à 3VG. |

| 322 | Plus-values : en présence de 3SL (abattement pour durée de détention renforcé), vous devez également saisir 3UA (montant de la plus-value). Dans ce cas, le montant de 3SL doit être inférieur ou égal à 3UA. |

| 323 | Cession de titres détenus à l’étranger (régime fiscal des impatriés) : vous ne pouvez pas déclarer simultanément des plus-values exonérées (ligne 3VQ) et des moins-values non imputables (ligne 3VR). |

| 325 | Plus-values et créances dont l’imposition est en sursis de paiement : 3WA et 3WM doivent être renseignés simultanément. |

| 326 | Plus-values et créances dont l’imposition ne bénéficie pas du sursis de paiement : 3WB et 3WD doivent être renseignés simultanément. |

| 330 | Plus-values en report d’imposition (art. 150-OB ter du CGI) : 3WG et 3WH doivent être renseignés simultanément. |

| 333 | Plus-values dont le report a expiré : si 3WN ou 3XN saisi, alors saisie de 3WR obligatoire (et inversement). |

| 335 | Plus-values dont le report a expiré : si 3WT saisi, alors 3XN ou 3WN doit être renseigné (et inversement). |

| 342 | Plus-values et gains divers : si vous avez saisi la case 3XD ou 3YA, vous devez compléter 3TB ; si vous avez saisi la case 3TB, vous devez compléter 3XD ou 3YA. |

| 418 | Revenus fonciers (régime micro) : le montant déclaré ligne 4BK ne peut excéder le montant déclaré ligne 4BE. |

| 419 | Revenus fonciers (régime micro) : si vous déclarez un montant ligne 4BK, vos devez renseigner un montant ligne 4BE. |

| 420 | Revenus fonciers (régime micro) : vous ne pouvez pas déclarer simultanément des revenus fonciers nets soumis au régime d’imposition micro (ligne 4BE) et des reports de la déclaration n°2044 (ligne 4BA, 4BB u 4BC). |

| 421 | Revenus fonciers (régime micro) : pour bénéficier du régime micro (ligne 4BE), les recettes brutes (avant abattement) ne doivent pas excéder 15 000 euros. |

| 423 | Revenus fonciers – Vous avez déclaré des amortissements Robien ou Borloo (ligne 4BY) et des déficits antérieurs non encore imputés ligne 4BD. Vous devez déclarer un revenu ou un déficit foncier correspondant ligne 4BA ou 4BB ou 4BC. |

| 430 | Revenus fonciers : vous ne pouvez déclarer simultanément des revenus (ligne 4BA) et des déficits (ligne 4BB ou 4BC). |

| 431 | Revenus fonciers : les revenus déclarés ligne 4BL (revenus fonciers (régime réel) de source étrangère avec crédit égal à l’impôt français) doivent être inférieurs ou egaux ou revenus déclarés ligne 4BA. |

| 432 | Revenus fonciers : en présence de revenus déclarés ligne 4BL (revenus fonciers (régime réel) de source étrangère avec crédit égal à l’impôt français) vous devez déclarer des revenus ou des déficits fonciers lignes 4BA, 4BB ou 4BC. |

| 538 | Vous avez déclaré des revenus des professions non salariées à imposer aux prélèvements sociaux sans revenu correspondant. Nous vous invitons à vérifier votre saisie. |

| 700 | Vous avez renseigné des frais de comptabilité et d’adhésion à un centre de gestion ou à une association agréé (ligne 7FF) sans avoir déclaré de revenus correspondants. Vous devez saisir au moins une des cases suivantes : 5HB ; 5HC ; 5HE ; 5HF ; 5IB ; 5IC ; 5IE ; 5IF ; 5JB ; 5JC ; 5JE ; 5JF ; 5HM ; 5IM ; 5JM ; 5XT ; 5XU ; 5KB ; 5KC ; 5KE ; 5KF ; 5LB ; 5LC ; 5LE ; 5LF ; 5MB ; 5MC ; 5ME ; 5MF ; 5NB ; 5NC ; 5NA ; 5NM ; 5NE ; 5NF ; 5NY ; 5OB ; 5OC ; 5OA ; 5OM ; 5OE ; 5OF ; 5OY ; 5PB ; 5PC ; 5PA ; 5PM ; 5PE ; 5PF ; 5PY ; 5WE ; 5XE ; 5YE ; 5QB ; 5QC ; 5QD ; 5QE ; 5RB ; 5RC ; 5RD ; 5RE ; 5SB ; 5SC ; 5SD ; 5SE ; 5HK ; 5JK ; 5LK ; 5JG ; 5JJ ; 5SO ;5TC ; 5RF ;5RG ; 5NT ; 5UC ; 5SF ; 5SG ; 5OT ; 5VC |

| 702 | Intérêts pour paiement différé accordé aux agriculteurs : le montant déclaré ligne 7UM ouvrant droit à la réduction d’impôt, ne peut être supérieur aux intérêts imposables portés ligne 2TR. |

| 716 | Prestations compensatoires : vous devez renseigner ligne 7WN les sommes versées en année fiscale et le montant total du capital fixé par jugement en substitution de la rente à la ligne 7WM, sachant que le montant en 7WM doit être supérieur ou égal à celui indiqué en 7WN. |

| 719 | Mécénat d’entreprise (ligne 7US) : des versements sont déclarés sans revenu correspondant à l’activité exercée dans l’entreprise donatrice |

| 831 | Vous avez déclaré un montant d’impôts ligne 8VL (Impôt étranger sur revenus de capitaux mobiliers et plus-values) sans revenus de capitaux mobiliers ou plus-values correspondants. |

| 858 | Vous avez renseigné ligne 8TL ou ligne 8UW un crédit d’impôt compétitivité et emploi sans déclarer de revenus correspondants. |

| 859 | Prêts sans intérêt (ligne 8WC) : les revenus perçus au titre de la participation dans l’établissement ayant accordé des prêts sans intérêt, devraient être renseignés. |

| 862 | Vous êtes auto-entrepreneur et vous avez demandé le remboursement de versements d’impôt sur le revenu (ligne 8UY) sans déclarer de revenus correspondants. |

| 874 | Retenue à la source en France ou impôt payé à l’étranger : la ligne 8TA (retenue à la source en France ou impôt payé à l’étranger) est renseignée sans revenu correspondant. |

| 877 | Crédit d’impôt en faveur de la recherche (ligne 8TB ou 8TC) : seules les personnes imposables dans la catégorie des BIC ou des BA (régime réel) peuvent déduire, sous certaines conditions, une fraction des dépenses de recherche sous forme de crédit d’impôt. |

| 879 | Crédit d’impôt pour investissements en Corse (lignes 8TG ou 8TS) : vous devez renseigner les revenus liés à l’exploitation de l’entreprise ou perçus en tant qu’associé d’une société de personnes (en cas de participation à l’exploitation à titre professionnel). |

| 880 | Vous avez saisi la ligne 8TE un crédit d’impôt pour la rénovation énergétique des bâtiments sans revenus correspondants. |

| 881 | Vous avez saisi ligne 8UZ un crédit d’impôt en faveur de la conciliation entre vie familiale et vie professionnelle sans saisir de revenus correspondants. |

| 890 | Crédit apprentissage (ligne 8TZ) : vous devez renseigner les revenus issus de l’exploitation de l’entreprise dans laquelle vous employez des apprentis. |

| 891 | Vous avez saisi la ligne 8WG (crédit d’impôt Exploitation agricole n’utilisant pas de glyphosate) sans revenu correspondant. |

| 892 | Vous avez saisi la ligne 8WH (crédit d’impôt Exploitation agricole à haute valeur environnementale) sans revenu correspondant. |

| 893 | Vous avez saisi un crédit d’impôt pour la formation des chefs d’entreprise (ligne 8WD) sans saisir de revenus correspondants. |

| 895 | Vous avez saisi un crédit d’impôt pour agriculture biologique (ligne 8WA) sans saisir de revenus correspondants (revenus agricoles soumis au régime du forfait ou au régime réel). |

| 896 | Vous avez saisi un crédit d’impôt pour métiers d’art (ligne 8WR) sans saisir de revenus correspondants. |

| 898 | Vous avez saisi un crédit d’impôt pour remplacement des agriculteurs (ligne 8WT) sans saisir de revenus correspondants (revenus agricoles soumis au régime du forfait ou au régime réel). |

| 899 | Vous avez saisi un crédit d’impôt maître-restaurateur (ligne 8WU) sans saisir de revenus correspondants (revenus industriels et commerciaux professionnels soumis au régime du bénéfice réel). |

| 965 | Année de retour en France invalide (différente de l’année fiscale) |

| 980 | Impôt sur la fortune immobilière : base nette imposable incompatible avec une déclaration de l’IFI. |

| 983 | Impôt sur la fortune immobilière : vous ne pouvez pas vivre en concubinage si vous étiez marié(e)s ou pacsé(e)s durant l’année fiscale. |

| A02 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) ainsi que saisi des indemnités journalières versées par la CPAM (case DSAS). Dans cette situation, la DGFiP contrôle qu’au moins une des autres cases suivantes est complétée : 5QC, 5JG, 5NM, 5QA, 5TC, DSKA, DSMA, 5QE, 5JJ, 5WE, DSBA, DSJA, 5KC, 5NC, 5UI, 5TF, 5UR, 5KF, 5NF, 1GB, DSSI, 5KB, 5QB, 5KN, 5HP, 5NB, 5HK, 5NN, 5TH, DSTA, DSUA, DSVA, DSBC, DSDC, DSFA, DSCO, DSCN |

| A03 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) ainsi que saisi des indemnités journalières versées par la CPAM (case DSBS). Dans cette situation, la DGFiP contrôle qu’au moins une des autres cases suivantes est complétée : 5RC, 5RF, 5OM, 5RA, 5UC, DSKB, DSMB, 5RE, 5RG, 5XE, DSBB, DSJB, 5LC, 5OC, 5VI, 5UF, 5VR, 5LF, 5OF, 0201HB, DSSJ, 5LB, 5RB, 5LN, 5IP, 5OB, 5JK, 5ON, 5UH, DSTB, DSUB, DSVB, DSBD, DSDD, DSFB, DSDO, DSDN |

| A06 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) ainsi que saisi des cotisations sociales facultatives (case DSEA). La DGFiP attend dans ce cas obligatoirement un montant de cotisations facultatives liées à l’activité conventionnée (case DSAR). |

| A07 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 1) ainsi que saisi des cotisations sociales facultatives (case DSEB). La DGFiP attend dans ce cas obligatoirement un montant de cotisations facultatives liées à l’activité conventionnée (case DSBR). |

| A08 | Déclaration sociale des non-salariés du déclarant 1 (PAM-C) : vous avez saisi des cotisations sociales facultatives (case DSEA). La DGFiP attend dans ce cas obligatoirement que le montant porté en case DSEA soit égal à la somme des montants saisis aux cases DSAR (cotisations facultatives liées à l’activité conventionnée) et DSCM (cotisations facultatives liées aux autres activités non salariées). |

| A09 | Déclaration sociale des non-salariés du déclarant 2 (PAM-C) : vous avez saisi des cotisations sociales facultatives (case DSEB). La DGFiP attend dans ce cas obligatoirement que le montant porté en case DSEB soit égal à la somme des montants saisis aux cases DSBR (cotisations facultatives liées à l’activité conventionnée) et DSDM (cotisations facultatives liées aux autres activités non salariées). |

| A16 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) ainsi que saisi des honoraires tirés d’actes conventionnés (DSAV). Vous devez indiquer également les dépassements d’honoraires (case DSAW). |

| A17 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) ainsi que saisi des honoraires tirés d’actes conventionnés (DSBV). Vous devez indiquer également les dépassements d’honoraires (case DSBW). |

| A22 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) ainsi que saisi des frais réels en case DSSC : vous devez également saisir les frais réels dans la déclaration de revenus en case 1AK. |

| A23 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) ainsi que saisi des frais réels en case DSSD : vous devez également saisir les frais réels dans la déclaration de revenus en case 1BK. |

| A26 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) et renseigné la case DSAW (dépassements d’honoraires), la DGFiP attend que soit servie la case DSAV (honoraires tirés d’actes conventionnés). |

| A27 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) et renseigné la case DSBW (dépassements d’honoraires), la DGFiP attend que soit servie la case DSBV (honoraires tirés d’actes conventionnés). |

| A28 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1). Vous ne pouvez pas saisir simultanément les cases DSGA (bénéfice de l’activité conventionnée) et DSHA (déficit de l’activité conventionnée). |

| A29 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2). Vous ne pouvez pas saisir simultanément les cases DSGB (bénéfice de l’activité conventionnée) et DSHB (déficit de l’activité conventionnée). |

| A30 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1). Vous ne pouvez pas saisir simultanément les cases DSCR (bénéfice des autres activités non salariées) et DSCQ (déficit des autres activités non salariées). |

| A31 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2). Vous ne pouvez pas saisir simultanément les cases DSDR (bénéfice des autres activités non salariées) et DSDQ (déficit des autres activités non salariées). |

| ACC | Déclarations n°2042 : vous avez déclaré des frais d’accueil de personnes de plus de 75 ans dans le besoin sans saisir les bénéficiaires correspondants. Rendez-vous dans la déclaration n°2042, page Charges déductibles/Frais d’accueil pour saisir ces bénéficiaires. |

| ADC | Le dépôt de la déclaration a été rejeté par la DGFiP. Vous avez procédé à l’envoi de deux déclarations dans le cadre d’un décès dans l’année. Les deux dépôts ne comportent pas les données attendues en termes de changement de situation de famille. |

| AF1 | Frais réels (vous) : vous devez détailler les frais réels déclarés. |

| AF2 | Frais réels (conjoint) : vous devez détailler les frais réels déclarés. |

| AF3 | Frais réels (personne à charge n°1) : vous devez détailler les frais réels déclarés. |

| AF4 | Frais réels (personne à charge n°2) : vous devez détailler les frais réels déclarés. |

| AF5 | Frais réels (personne à charge n°3) : vous devez détailler les frais réels déclarés. |

| AF6 | Frais réels (personne à charge – autres) : vous devez détailler les frais réels déclarés. |

| AF7 | Déclaration 2042 NR – Frais réels (foyer) : vous devez détailler les frais réels déclarés. |

| ALI | Déclarations n°2042 : vous avez déclaré des pensions alimentaires sans saisir les bénéficiaires correspondants. Rendez-vous dans la déclaration n°2042, page Charges déductibles/Pensions alimentaires pour saisir ces bénéficiaires. |

| AJA | La date de naissance d’un enfant rattaché au foyer fiscal est incorrecte : un enfant rattaché doit être âgé entre 19 et 25 ans. |

| APA | Petit-enfant en résidence alternée issus de parents rattachés : la date de naissance de cette personne n’est pas compatible avec son statut (plus de 25 ans). |

| AS2 | Personne à charge : date de naissance erronée (supérieure à l’année fiscale) |

| AC1 | Le déclarant 1 est connu de l’administration pour être affilié à l’ACOSS. Vous devez cocher la case DSAE dans la déclaration n°2042 et informer le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AC2 | Le déclarant 2 est connu de l’administration pour être affilié à l’ACOSS. Vous devez cocher la case DSAF dans la déclaration n°2042 et informer le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AC3 | Le déclarant 1 est connu de l’administration pour être affilié au régime PAM-C. Vous devez cocher la case DSAK dans la déclaration n°2042 et renseigner le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AC4 | Le déclarant 2 est connu de l’administration pour être affilié au régime PAM-C. Vous devez cocher la case DSBK dans la déclaration n°2042 et renseigner le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AC5 | Le déclarant 1 est connu de l’administration pour être affilié au régime MSA. Vous devez cocher la case MSFM dans la déclaration n°2042 et renseigner le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AC6 | Le déclarant 2 est connu de l’administration pour être affilié au régime MSA. Vous devez cocher la case MSFN dans la déclaration n°2042 et renseigner le cas échéant les cases concernant la déclaration des revenus des indépendants. |

| AE1 | Déclaration sociale des non-salariés : vous avez coché la case DSAE (affiliation DRITI du déclarant 1) et renseigné un montant en cases 5TA, 5TB ou 5TE sans déclarer de revenus correspondants. La DGFiP attend dans ce cas au moins une des cases suivantes : 5KC ; 5QC ; 5KF ; 5QE ; 5KO ; 5KP ; 5KX ; 5HQ ; 5HV ; 5KB ; 5QB ; 5KN ; 5HP ; DSTA ; DSTC ; DSUA ; DSAC ; DSBC ; DSDC ; 5XB ; 5HD ; 5HW ; 5XA ; 5HC ; 5HB ; 5HM ; 5UI ; 5QA ; 5HA ; 5KJ ; 5KZ ; DSPC ; DSPA ; DSQA ; 0201GB ; 11GG ; 11AQ ; 5XO ; 5HF ; 5XT ; 5AK ; 5DF ; 5XJ ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5HK ; 5TH ; 5TC ; DSSA ; 5XS ; 5KU ; 5KY ; 5JU ; Si le contribuable est uniquement autoentrepreneur, la case DSAE ne doit pas être cochée. Si elle était précochée dans la déclaration préremplie, cela veut dire que le contribuable a changé de régime tardivement et que l’information n’est pas parvenue à la DGFiP suffisamment tôt. Dans ce dernier cas, il convient de saisir une des cases citées avec un 0. |

| AE2 | Déclaration sociale des non-salariés : vous avez coché la case DSAF (affiliation DRITI du déclarant 2) et renseigné un montant en cases 5UA, 5UB ou 5UE sans déclarer de revenus correspondants. La DGFiP attend dans ce cas au moins une des cases suivantes : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5OM ; 5XE ; 0201HB ; 11HG ; 11BQ ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; Si le contribuable est uniquement autoentrepreneur, la case DSAF ne doit pas être cochée. Si elle était précochée dans la déclaration préremplie, cela veut dire que le contribuable a changé de régime tardivement et que l’information n’est pas parvenue à la DGFiP suffisamment tôt. Dans ce dernier cas, il convient de saisir une des cases citées avec un 0. |

| AE3 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) et renseigné un montant en cases 5TA, 5TB ou 5TE sans déclarer de revenus correspondants. La DGFiP attend dans ce cas au moins une des cases suivantes : DSPC ; 5QC ; 5KC ; 5XA ; 5HB ; 5HF ; DSUA ; 5KB ; 5KO ; 5HC ; 5HP ; 5DF ; 5XJ ; 5AK ; 5HV ; 5QB ; DSTA ; 5KX ; DSPA ; 5UI ; 1GB ; 1GG ; DSBC ; DSTC ; 5KP ; 5HA ; 5KZ ; 5HD ; 5HM ; DSAC ; DSQA ; 5KF ; DSDC ; 5HW ; 5XB ; 5KJ ; 5QE ; 5QA ; 5XO ; 5XT ; 1AQ ; 5HQ ; 5KN ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5KU ; 5KY ; 5JU ; 5HK ; 5TH ; DSSA ; 5TC ; 5XS ; Si le contribuable est uniquement autoentrepreneur, la case DSAK ne doit pas être cochée. Si elle était précochée dans la déclaration préremplie, cela veut dire que le contribuable a changé de régime tardivement et que l’information n’est pas parvenue à la DGFiP suffisamment tôt. Dans ce dernier cas, il convient de saisir une des cases citées avec un 0. |

| AE4 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) et renseigné un montant en cases 5UA, 5UB ou 5UE sans déclarer de revenus correspondants. La DGFiP attend dans ce cas au moins une des cases suivantes : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5BK ; 5EF ; 5VR ; 5OM ; 5XE ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; Si le contribuable est uniquement autoentrepreneur, la case DSBK ne doit pas être cochée. Si elle était précochée dans la déclaration préremplie, cela veut dire que le contribuable a changé de régime tardivement et que l’information n’est pas parvenue à la DGFiP suffisamment tôt. Dans ce dernier cas, il convient de saisir une des cases citées avec un 0. |

| AR1 | Déclaration sociale des non-salariés : vous avez coché la case DSAE (affiliation DRITI du déclarant 1) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie, le cas échéant avec un « 0 ». 5KC ; 5QC ; 5KF ; 5QE ; 5KO ; 5KP ; 5KX ; 5HQ ; 5HV ; 5KB ; 5QB ; 5KN ; 5HP ; DSTA ; DSTC ; DSUA ; DSAC ; DSBC ; DSDC ; 5XB ; 5HD ; 5HW ; 5XA ; 5HC ; 5HB ; 5HM ; 5UI ; 5QA ; 5HA ; 5KJ ; 5KZ ; DSPC ; DSPA ; DSQA ; 0201GB ; 11GG ; 11AQ ; 5XO ; 5HF ; 5XT ; 5AK ; 5DF ; 5XJ ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5HK ; 5TH ; 5TC ; DSSA ; 5XS ; 5KU ; 5KY ; 5JU ; |

| AR2 | Déclaration sociale des non-salariés : vous avez coché la case DSAF (affiliation DRITI du déclarant 2) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie, le cas échéant avec un « 0 ». 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5OM ; 5XE ; 0201HB ; 11HG ; 11BQ ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; |

| AR3 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie, le cas échéant avec un « 0 ». DSPC ; 5QC ; 5KC ; 5XA ; 5HB ; 5HF ; DSUA ; 5KB ; 5KO ; 5HC ; 5HP ; 5DF ; 5XJ ; 5AK ; 5HV ; 5QB ; DSTA ; 5KX ; DSPA ; 5UI ; 1GB ; 1GG ; DSBC ; DSTC ; 5KP ; 5HA ; 5KZ ; 5HD ; 5HM ; DSAC ; DSQA ; 5KF ; DSDC ; 5HW ; 5XB ; 5KJ ; 5QE ; 5QA ; 5XO ; 5XT ; 1AQ ; 5HQ ; 5KN ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5KU ; 5KY ; 5JU ; 5HK ; 5TH ; DSSA ; 5TC ; 5XS ; |

| AR4 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie, le cas échéant avec un « 0 ». 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5BK ; 5EF ; 5VR ; 5OM ; 5XE ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; |

| AR5 | Déclaration sociale des non-salariés : vous avez coché la case DSAE (affiliation DRITI du déclarant 1) et mis un montant dans la case 1AJ (salaires), y compris à 0 significatif. Dans cette situation, la DGFiP attend au moins une des cases suivantes servie également, le cas échéant avec un « 0 » : 5KC ; 5QC ; 5KF ; 5QE ; 5KO ; 5KP ; 5KX ; 5HQ ; 5HV ; 5KB ; 5QB ; 5KN ; 5HP ; DSTA ; DSTC ; DSUA ; DSAC ; DSBC ; DSDC ; 5XB ; 5HD ; 5HW ; 5XA ; 5HC ; 5HB ; 5HM ; 5UI ; 5QA ; 5HA ; 5KJ ; 5KZ ; DSPC ; DSPA ; DSQA ; 1GB ; 1GG ; 11AQ ; 5XO ; 5HF ; 5XT ; 5AK ; 5DF ; 5XJ ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5HK ; 5TH ; 5TC ; DSSA ; 5XS ; 5KU ; 5KY ; 5JU ; Cas particulier : si le déclarant n’a perçu que des revenus LMNP au titre des revenus non-salariaux, vous devez saisir la case 5NC avec un 0 pour passer ce contrôle (solution validée avec la DGFiP, cela n’a pas d’impact sur la déclaration). |

| AR6 | Déclaration sociale des non-salariés : vous avez coché la case DSAF (affiliation DRITI du déclarant 2) et mis un montant dans la case 1BJ (salaires), y compris à 0 significatif. Dans cette situation, la DGFiP attend au moins une des cases suivantes servie également, le cas échéant avec un « 0 » : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5OM ; 5XE ; 1HB ; 11HG ; 11BQ ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; Cas particulier : si le déclarant n’a perçu que des revenus LMNP au titre des revenus non-salariaux, vous devez saisir la case 5OC avec un 0 pour passer ce contrôle (solution validée avec la DGFiP, cela n’a pas d’impact sur la déclaration). |

| AR7 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) et mis un montant dans la case 1AJ (salaires), y compris à 0 significatif. Dans cette situation, la DGFiP attend au moins une des cases suivantes servie également, le cas échéant avec un « 0 » : DSPC ; 5QC ; 5KC ; 5XA ; 5HB ; 5HF ; DSUA ; 5KB ; 5KO ; 5HC ; 5HP ; 5DF ; 5XJ ; 5AK ; 5HV ; 5QB ; DSTA ; 5KX ; DSPA ; 5UI ; 1GB ; 1GG ; DSBC ; DSTC ; 5KP ; 5HA ; 5KZ ; 5HD ; 5HM ; DSAC ; DSQA ; 5KF ; DSDC ; 5HW ; 5XB ; 5KJ ; 5QE ; 5QA ; 5XO ; 5XT ; 1AQ ; 5HQ ; 5KN ; 5NC ; 5NF ; 5NO ; 5NP ; 5NX ; 5NB ; 5NN ; DSVA ; 5TF ; 5IU ; DSRA ; 5UR ; 5NM ; 5WE ; 5NW ; 5NJ ; 5JG ; 5JJ ; 5KU ; 5KY ; 5JU ; 5HK ; 5TH ; DSSA ; 5TC ; 5XS ; |

| AR8 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) et mis un montant dans la case 1BJ (salaires), y compris à 0 significatif. Dans cette situation, la DGFiP attend au moins une des cases suivantes servie également, le cas échéant avec un « 0 » : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 5OC ; 5OF ; 5OO ; 5OP ; 5OX ; 5OB ; 5ON ; DSVB ; 5UF ; 5LJ ; 5RZ ; 5LZ ; DSPD ; DSPB ; DSQB ; DSRB ; 1HB ; 1HG ; 1BQ ; 5YO ; 5IF ; 5XU ; 5BK ; 5EF ; 5VR ; 5OM ; 5XE ; 5OW ; 5OJ ; 5RF ; 5RG ; 5LU ; 5LY ; 5LD ; 5JK ; 5UH ; DSSB ; 5UC ; 5YS ; |

| CAA | Incohérence entre la situation de famille et les cas particuliers déclarés ouvrant droit à majoration du nombre de part. |

| CA1 | En présence de la case DSAK cochée (affiliation du déclarant 1 au régime PAM-C) et de revenus dans les cases DSAV et/ou DSAT, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est différent du code « 42 » (Chirurgien dentiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de ces cases DSAV et/ou DSAT. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CA2 | En présence de la case DSBK cochée (affiliation du déclarant 2 au régime PAM-C) et de revenus dans les cases DSBV et/ou DSBT, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est différent du code « 42 » (Chirurgien dentiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de ces cases DSBV et/ou DSBT. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CA3 | En présence de la case DSAK cochée (affiliation du déclarant 1 au régime PAM-C) et de revenus dans la case DSAX, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est « 40 » (Médecin honoraires conventionnés), « 41 » (Médecin honoraires libres) ou « 49 » (Médecin spécialiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de la case DSAX. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CA4 | En présence de la case DSBK cochée (affiliation du déclarant 2 au régime PAM-C) et de revenus dans la case DSBX, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est « 40 » (Médecin honoraires conventionnés), « 41 » (Médecin honoraires libres) ou « 49 » (Médecin spécialiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de la case DSBX. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CA5 | En présence de la case DSAK cochée (affiliation du déclarant 1 au régime PAM-C) et de revenus dans la case DSAZ, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est « 42 » (Chirurgien dentiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de cette case DSAZ. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CA6 | En présence de la case DSBK cochée (affiliation du déclarant 1 au régime PAM-C) et de revenus dans la case DSBZ, la DGFiP attend que le numéro fiscal du déclarant corresponde à un contribuable dont le code d’activité est « 42 » (Chirurgien dentiste). L’information détenue par la DGFiP (fournie le 15 mars par l’Urssaf) semble donc différente de l’information qui ressort du dossier avec la saisie de cette case DSBZ. Il convient de prendre contact avec la DGFiP et l’Urssaf pour comprendre cette incohérence. La liste exhaustive des codes CARI se trouve en bas de cet article. |

| CAB | Incohérence entre la situation de famille (couple) et la case T (parent isolé) |

| CAC | Incohérence entre le nombre total d’enfants mineurs à charge et le nombre total d’enfants mineurs à charge titulaires de la carte d’invalidité |

| CAD | Incohérence entre le nombre total d’enfants mineurs à charge en résidence alternée et le nombre total d’enfants mineurs à charge en résidence alternée et titulaires de la carte d’invalidité |

| CAE | Les gains et distributions déclarés ligne 1NY ne peuvent être supérieurs au montant déclaré ligne 1NX. |

| CAF | Les gains et distributions déclarés ligne 1OY ne peuvent être supérieurs au montant déclaré ligne 1OX. |

| CAI | Les cotisations versées aux régimes de retraite professionnels qui ne sont pas légalement obligatoires (régimes « article 83 », contrats « Madelin » et « Madelin agricole »), ligne 6QS ne peuvent pas être inférieures aux sommes exonérées transférées du CET au PERCO ou à un régime supplémentaire de retraite d’entreprise et déclarées ligne 1SM. |

| CAJ | Les cotisations versées aux régimes de retraite professionnels qui ne sont pas légalement obligatoires (régimes « article 83 », contrats « Madelin » et « Madelin agricole »), ligne 6QT ne peuvent pas être inférieures aux sommes exonérées transférées du CET au PERCO ou à un régime supplémentaire de retraite d’entreprise et déclarées ligne 1DN. |

| CAK | Le nombre d’enfants à charge poursuivant leurs études ne peut pas être supérieur au nombre d’enfants comptés à charge. |

| CAL | Le nombre d’enfants à charge en résidence alternée poursuivant leurs études ne peut pas être supérieur au nombre d’enfants comptés à charge en résidence alternée. |

| CAM | Emploi d’un salarié à domicile : vous avez coché la case 7DG sans déclarer de sommes versées en contrepartie de prestations effectuées à domicile ligne 7DB. |

| CAN | Emploi d’un salarié à domicile : vous avez renseigné la ligne 7DL (nombre d’ascendants) sans déclarer un montant ligne 7DB. |

| CAP | Versement d’une prestation compensatoire ouvrant droit à réduction d’impôt : vous devez renseigner ligne 7WN les sommes versées en année fiscale et le montant total des prestations compensatoires à la ligne 7WO, sachant que le montant en 7WO doit être supérieur ou égal à celui indiqué en 7WN. |

| CAR | Versement d’une prestation compensatoire ouvrant droit à réduction d’impôt : données incohérentes. |

| CB2 | Erreur sur les coordonnées bancaires : le RIB renseigné n’est pas connu dans le référentiel de la DGFiP (Banque de France). |

| CB3 | Erreur sur les coordonnées bancaires : le RIB renseigné n’est pas connu dans le référentiel de la DGFiP (nom du titulaire incorrect). |

| CB4 | Erreur sur les coordonnées bancaires : le RIB renseigné n’est pas connu dans le référentiel de la DGFiP (BIC incorrect). |

| CB5 | Erreur sur les coordonnées bancaires : le RIB renseigné n’est pas connu dans le référentiel de la DGFiP (IBAN incorrect). |

| CB6 | Erreur sur les coordonnées bancaires : le RIB renseigné n’est pas connu dans le référentiel de la DGFiP. |

| CBJ | Formulaire 2042-IOM – Investissements outre-mer dans le cadre de votre entreprise : le cumul des réductions déclarées ne peut pas excéder 229 500 euros. |

| CO1 | Vous avez déposé une télédéclaration corrective. La DGFiP a rejeté ce dépôt car aucune déclaration n’a été enregistrée pour ce foyer fiscal pendant la campagne primitive (avril à juin). |

| CO2 | Vous avez déposé une télédéclaration corrective. La DGFiP n’accepte pas dans ce cas le signalement d’un changement d’adresse fiscale de taxation (au 1-1-AF+1) autre que celui déjà déclaré lors du dépôt initial. Si un changement d’adresse avait été mentionné dans le dépôt initial, il doit être reconduit à l’identique. |

| CO3 | Vous avez déposé une télédéclaration corrective. La DGFiP n’accepte pas dans ce cas le signalement d’un changement de la dernière adresse connue (adresse actuelle suite à déménagement en AF+1) autre que celui déjà déclaré lors du dépôt initial. Si un changement d’adresse avait été mentionné dans le dépôt initial, il doit être reconduit à l’identique. |

| CO4 | Vous avez déposé une télédéclaration corrective. La DGFiP n’accepte pas dans ce cas le signalement d’un changement d’adresse spéciale d’envoi autre que celui déjà déclaré lors du dépôt initial. Si un changement d’adresse avait été mentionné dans le dépôt initial, il doit être reconduit à l’identique. |

| CO6 | Seules les déclarations préalablement déposées et acceptées par le biais de la téléprocédure EDI-IR pendant la période initiale (avril à juin) peuvent être corrigées en télédéclaration. La déclaration a été rejetée par la DGFiP car aucun dépôt initial n’a été effectué pour ce contribuable en mode EDI-IR durant la période avril-juin. |

| DAO | Salaires de source étrangère avec crédit égal à l’impôt français : vous avez déclaré des montants lignes 1AF, 1BF, 1CF, 1DF, 1EF ou 1FF alors qu’il n’y a aucun élément déclaré lignes 8TK ou 8TA. |

| DAP | Pensions, retraites des non-résidents : vous avez déclaré des montants lignes 1AL, 1BL, 1CL, 1DL, 1EL ou 1FL alors qu’il n’y a aucun élément déclaré lignes 8TK ou 8TA. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK ou 8TA. |

| DAQ | Rentes de source étrangère ouvrant droit à un crédit d’impôt égal à l’impôt français : vous avez déclaré des montants lignes 1AR, 1BR, 1CR, 1DR, 1ER ou 1FR alors qu’il n’y a aucun élément déclaré lignes 8TK ou 8TA. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK ou 8TA. |

| DAR | Revenus fonciers de source étrangère avec crédit égal à l’impôt français : vous avez déclaré des montants lignes 4BK ou 4BL alors qu’il n’y a aucun élément déclaré lignes 8TK ou 8TA. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK ou 8TA. |

| DAS | BA de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5AK, 5BK ou 5CK alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DAT | BIC de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5DF, 5EF ou 5FF, alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DAU | BIC non professionnels (locations en meublé) de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5EY, 5FY ou 5GY, alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DAV | BIC non professionnels de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5UR, 5VR ou 5WR, alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DAW | BNC de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5XJ, 5YJ ou 5YK, 5ZJ, alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DAX | BNC non professionnels de source étrangère ouvrant droit à crédit égal à l’impôt français : vous avez déclaré des montants lignes 5XS, 5YS ou 5ZS, alors qu’il n’y a aucun élément déclaré ligne 8TK. Si vous souhaitez renseigner ces revenus comme des revenus ouvrant droit à crédit d’impôt égal à l’impôt français, vous devez supprimer ces montants saisis directement dans la déclaration 2042 et compléter la déclaration 2047 : la ligne des revenus correspondante sera automatiquement reportée dans la 2042 ainsi que la ligne 8TK. |

| DC1 | Incohérence dans le changement de situation : vous déclarez le décès simultané des 2 déclarants, alors que ceux-ci ne sont pas référencés comme mariés ou pacsés par la DGFiP. |

| DC2 | Incohérence dans le changement de situation : vous déclarez le décès d’une personne seule, alors que celle-ci est référencée comme mariée ou pacsée par la DGFiP. |

| DCA | Revenus agricoles – Revenus imposables dont plus ou moins-values à court terme, subventions d’équipement, indemnités d’assurance pour perte d’élément d’actif : si vous déclarez un montant lignes 5AQ ou 5AY, vous devez déclarer vos revenus lignes 5HC ou 5HF. |

| DCC | Revenus agricoles – Revenus imposables dont plus ou moins-values à court terme, subventions d’équipement, indemnités d’assurance pour perte d’élément d’actif : si vous déclarez un montant lignes 5BQ ou 5BY, vous devez déclarer vos revenus lignes 5IC ou 5IF. |

| DCE | BIC – Régime réel avec CGA : pour déclarer des revenus lignes 5DK ou 5DM, vous devez avoir renseigné les lignes 5KC ou 5KF. |

| DCG | BIC – Régime réel avec CGA : pour déclarer des revenus lignes 5EK ou 5EM, vous devez avoir renseigné les lignes 5LC ou 5LF. |

| DCI | BIC Non professionnels – Régime réel avec CGA : pour déclarer des revenus lignes 5UT ou 5UY, vous devez avoir renseigné les lignes 5NC ou 5NF. |

| DCK | BIC Non professionnels – Régime réel avec CGA : pour déclarer des revenus lignes 5VT ou 5VY, vous devez avoir renseigné les lignes 5OC ou 5OF. |

| DCM | BNC – Régime réel avec AA : pour déclarer des revenus lignes 5XP ou 5XH, vous devez avoir renseigné les lignes 5QC ou 5QE. |

| DCO | BNC – Régime réel avec AA : pour déclarer des revenus lignes 5YP ou 5YH, vous devez avoir renseigné les lignes 5RC ou 5RE. |

| DCQ | BNC Non professionnels – Régime réel avec AA : pour déclarer des revenus lignes 5XY ou 5VM, vous devez avoir renseigné les lignes 5JG ou 5JJ. |

| DCS | BNC Non professionnels – Régime réel avec AA : pour déclarer des revenus lignes 5YY ou 5WM, vous devez avoir renseigné les lignes 5RF ou 5RG. |

| DED | Déductions diverses (case 6DD) : vous devez saisir le détail de la nature de ces déductions (à compléter dans la déclaration n°2042). |

| DEP | Déclarations n°2042 : vous avez déclaré des dépenses d’accueil de personnes dépendantes (cases 7CD / 7CE) sans saisir les bénéficiaires correspondants. Rendez-vous dans la déclaration n°2042, page Réductions/Dépendance pour saisir ces établissements. |

| DF1 | Voir cet article dédié |

| DF2 | Voir cet article dédié |

| DNR | Départ à l’étranger ou retour en France au cours de l’année N : abscence ou incohérence de données. |

| DP1 | Déclarant 1 : vous avez renseigné plusieurs affiliations aux régimes des indépendants (TI, PAM-C ou MSA). En cas de multi-affiliation, la DGFiP n’accepte en télédéclaration qu’une seule affiliation. Corrigez le dossier pour ne conserver les données sur l’affiliation que pour un seul régime, en choisissant le premier dans l’ordre suivant : Travailleurs indépendants (TI), MSA, PAM-C (ordre imposé par la DGFiP). Pour les autres régimes, le redevable devra effectuer des démarches directement auprès de son Urssaf. Plus d’informations à retrouver dans l’aide utilisateur. |

| DP2 | Déclarant 2 : vous avez renseigné plusieurs affiliations aux régimes des indépendants (TI, PAM-C ou MSA). En cas de multi-affiliation, la DGFiP n’accepte en télédéclaration qu’une seule affiliation. Corrigez le dossier pour ne conserver les données sur l’affiliation que pour un seul régime, en choisissant le premier dans l’ordre suivant : Travailleurs indépendants (TI), MSA, PAM-C (ordre imposé par la DGFiP). Pour les autres régimes, le redevable devra effectuer des démarches directement auprès de son Urssaf. Plus d’informations à retrouver dans l’aide utilisateur. |

| DP3 | Déclarant 1 : vous avez renseigné plusieurs affiliations aux régimes des indépendants (TI, PAM-C ou MSA). En cas de multi-affiliation, la DGFiP n’accepte en télédéclaration qu’une seule affiliation. Corrigez le dossier pour ne conserver les données sur l’affiliation que pour un seul régime, en choisissant le premier dans l’ordre suivant : Travailleurs indépendants (TI), MSA, PAM-C (ordre imposé par la DGFiP). Pour les autres régimes, le redevable devra effectuer des démarches directement auprès de son Urssaf. Plus d’informations à retrouver dans l’aide utilisateur. |

| DP4 | Déclarant 2 : vous avez renseigné plusieurs affiliations aux régimes des indépendants (TI, PAM-C ou MSA). En cas de multi-affiliation, la DGFiP n’accepte en télédéclaration qu’une seule affiliation. Corrigez le dossier pour ne conserver les données sur l’affiliation que pour un seul régime, en choisissant le premier dans l’ordre suivant : Travailleurs indépendants (TI), MSA, PAM-C (ordre imposé par la DGFiP). Pour les autres régimes, le redevable devra effectuer des démarches directement auprès de son Urssaf. Plus d’informations à retrouver dans l’aide utilisateur. |

| DS1 | Déclarant 1 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants, sans cocher la case DSAE attestant de l’affiliation au régime général des travailleurs indépendants. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| DS2 | Déclarant 2 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants, sans cocher la case DSAF attestant de l’affiliation au régime général des travailleurs indépendants. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| DS8 | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) et la case DSAM, ainsi que saisi des revenus en case DSBA. Dans ce cas, la DGFiP attend que soit renseignée au moins une des autres cases suivantes : 5KC, 5QC, 5KF, 5QE, 5KO, 5KP, 5KX, 5HQ ,5HV, 5KB , 5QB ,5KN, 5HP, DSTA, DSTC, DSUA , DSAC, DSBC, DSDC, 5XB, 5HD, 5HW, 5XA, 5HC, 5HB, 5HM, 5UI, 5QA,5HA, 5NC, 5NF, 5NO, 5NP, 5NX, 5NB, 5NN, DSVA, 5TF. |

| DS9 | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) et la case DSBM, ainsi que saisi des revenus en case DSBB. Dans ce cas, la DGFiP attend que soit renseignée au moins une des autres cases suivantes : 5LC, 5RC, 5LF, 5RE, 5LO, 5LP, 5LX, 5IQ, 5IV, 5LB, 5RB, 5LN, 5IP, DSTB, DSTD, DSUB, DSAD, DSBD, DSDD, 5YB, 5ID, 5IW, 5YA, 5IC, 5IB, 5IM, 5VI, 5RA, 5IA, 5OC, 5OF, 5OO, 5OP, 5OX, 5OB, 5ON, DSVB, 5UF. |

| DSC | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) ainsi qu’un bénéfice tirés d’activités non conventionnées (case DSCR). Dans cette situation, la DGFiP contrôle la cohérence des revenus en comparant le montant saisi en DSCR et la somme des revenus saisis par ailleurs dans la déclaration de revenus. Concrètement, la DGFiP vérifie que DSCR soit égale à l’opération suivante (un écart de 1 000 € est toléré). Vous devez vérifier les saisies du dossier pour le conformer à cette règle. { ( 5QC + 5JG + 5NM + 5QA + 5TC + DSKA ) – ( 5QE + 5JJ + 5WE + DSBA + DSJA + DSCP ) + ( 5KC + 5NC + 5UI + 5TF ) – ( 5KF + 5NF ) + [ ( 5HQ + 5HV / 66% – 5KZ / 66% + 5KU + 5KY / 66% – 5JU / 66% ) * 66% ] + [ ( 5KO + 5NO + 5NJ ) * 29% ] + [ (5KP + 5KX / 50% – 5KJ / 50% + 5NP + 5NX / 50% – 5IU / 50% + 5NW ) * 50% ] + (5KB + 5QB + 5KN + 5HP + 5NB + 5HK + 5NN + 5TH + DSTA + DSUA + DSVA + DSBC + DSDC + DSFA + DSCO ) + ( DSCN – 513 et si résultat < 0 alors prendre 0 ) + 0201GB + DSSI -DSSC + DSAA – (5HF + 5XO ) + [(5AK + 5DF + 5XJ + DSNA + 5XS + 5UR) – DSOA ] } – (DSGA – DSHA) |

| DSD | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) ainsi qu’un bénéfice tirés d’activités non conventionnées (case DSDR). Dans cette situation, la DGFiP contrôle la cohérence des revenus en comparant le montant saisi en DSDR et la somme des revenus saisis par ailleurs dans la déclaration de revenus. Concrètement, la DGFiP vérifie que DSDR soit égale à l’opération suivante (un écart de 1 000 € est toléré). Vous devez vérifier les saisies du dossier pour le conformer à cette règle. { ( 5RC + 5RF + 5OM + 5RA + 5UC + DSKB ) – ( 5RE + 5RG + 5XE + DSBB + DSJB + DSDP ) + ( 5LC + 5OC + 5VI + 5UF ) – ( 5LF + 5OF ) + [ ( 5IQ + 5IV / 66% – 5LZ / 66% + 5LU + 5LY / 66% – 5LD / 66% ) * 66% ] + [ ( 5LO + 5OO + 5OJ ) * 29% ] + [ (5LP + 5LX / 50% – 5LJ / 50% + 5OP + 5OX / 50% – 5RZ / 50% + 5OW ) * 50% ] + (5LB + 5RB + 5LN + 5IP + 5OB + 5JK + 5ON + 5UH + DSTB + DSUB + DSVB + DSBD + DSDD + DSFB + DSDO ) + ( DSDN – 513 et si résultat < 0 alors prendre 0 ) + 0201HB + DSSJ -DSSD + DSAB – (5IF + 5YO ) + [(5BK + 5EF + 5YJ + DSNB + 5YS + 5VR) – DSOB ] } – (DSGB – DSHB ) |

| DSM | Déclaration sociale des non-salariés : vous avez coché la case DSAK (affiliation PAM-C du déclarant 1) et renseigné un montant en case DSBA (revenus d’artiste-auteur) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie : 5KC ; 5QC ; 5KF ; 5QE ; 5KO ; 5KP ; 5KX ; 5HQ ; 5HV ; 5KB ; 5QB ; 5KN ; 5HP ; DSTA ; DSTC ; DSUA ; DSAC ; DSBC ; DSDC ; 5XB ; 5HD ; 5HW ; 5XA ; 5HC ; 5HB ; 5HM ; 5UI ; 5QA ; 5HA ; 1GB ; 1GG ; 1AQ |

| DSN | Déclaration sociale des non-salariés : vous avez coché la case DSBK (affiliation PAM-C du déclarant 2) et renseigné un montant en case DSBB (revenus d’artiste-auteur) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 1HB ; 1HG ; 1BQ |

| DSO | Déclaration sociale des non-salariés : vous avez coché la case DSAE (affiliation DRITI du déclarant 1) et renseigné un montant en case DSBA (revenus à ne pas soumettre à cotisations sociales TI) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie : 5KC ; 5QC ; 5KF ; 5QE ; 5KO ; 5KP ; 5KX ; 5HQ ; 5HV ; 5KB ; 5QB ; 5KN ; 5HP ; DSTA ; DSTC ; DSUA ; DSAC ; DSBC ; DSDC ; 5XB ; 5HD ; 5HW ; 5XA ; 5HC ; 5HB ; 5HM ; 5UI ; 5QA ; 5HA ; 1GB ; 1GG ; 1AQ |

| DSP | Déclaration sociale des non-salariés : vous avez coché la case DSAF (affiliation DRITI du déclarant 2) et renseigné un montant en case DSBB (revenus à ne pas soumettre à cotisations sociales TI) sans déclarer de revenus correspondants. La DGFiP attend au moins une des cases suivantes servie : 5LC ; 5RC ; 5LF ; 5RE ; 5LO ; 5LP ; 5LX ; 5IQ ; 5IV ; 5LB ; 5RB ; 5LN ; 5IP ; DSTB ; DSTD ; DSUB ; DSAD ; DSBD ; DSDD ; 5YB ; 5ID ; 5IW ; 5YA ; 5IC ; 5IB ; 5IM ; 5VI ; 5RA ; 5IA ; 1HB ; 1HG ; 1BQ |

| PA1 | Déclarant 1 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants (régime PAM-C), sans cocher la case DSAK attestant de l’affiliation à ce régime. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| PA2 | Déclarant 2 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants (régime PAM-C), sans cocher la case DSBK attestant de l’affiliation à ce régime. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| MS1 | Déclarant 1 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants (régime MSA), sans cocher la case MSFM attestant de l’affiliation à ce régime. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| MS2 | Déclarant 2 : vous avez déclaré des revenus relatifs à la déclaration des revenus des indépendants (régime MSA), sans cocher la case MSFN attestant de l’affiliation à ce régime. Rendez-vous dans la déclaration n°2042 pour cocher cette case. |

| DR1 | Déclarant 1 : vous avez indiqué son affiliation au régime social des indépendants (case DSAE). Vous devez dans ce cas saisir également au moins l’une des bases de calcul des cotisations dans la déclaration 2042 (cases DSCA ou DSDA). |

| DR2 | Déclarant 2 : vous avez indiqué son affiliation au régime social des indépendants (case DSAF). Vous devez dans ce cas saisir également au moins l’une des bases de calcul des cotisations dans la déclaration 2042 (cases DSCB ou DSDB). |

| DR3 | Déclarant 1 : vous avez indiqué son affiliation au régime social des indépendants (case DSAE) ainsi que des revenus en cases 1GB ou DSSI. Vous devez dans ce cas saisir également la case DSAA (dividendes – associé exerçant son activité dans une société IS). |

| DR4 | Déclarant 2 : vous avez indiqué son affiliation au régime social des indépendants (case DSAF) ainsi que des revenus en cases 1HB ou DSSJ. Vous devez dans ce cas saisir également la case DSAB (dividendes – associé exerçant son activité dans une société IS). |

| DR5 | Déclarant 1 : vous avez indiqué son affiliation au régime social des indépendants (case DSAE) ainsi que des revenus en cases 2DC, 2TR ou 2CG. Vous devez dans ce cas saisir également la case DSAA (dividendes – associé exerçant son activité dans une société IS). |

| DR6 | Déclarant 2 : vous avez indiqué son affiliation au régime social des indépendants (case DSAF) ainsi que des revenus en cases 2DC, 2TR ou 2CG. Vous devez dans ce cas saisir également la case DSAB (dividendes – associé exerçant son activité dans une société IS). |

| EA1 | Incohérence entre la qualité d’une personne du foyer et les situations particulières déclarées (concerne le Déclarant 1 ou le Déclarant 2). |

| EA2 | Incohérence entre la qualité d’une personne du foyer et les situations particulières déclarées (concerne une personne à charge). |

| EAD | Etat civil incomplet pour l’une des personnes du foyer |

| EAE | Anomalie sur le statut (enfant mineur, enfant majeur…) d’une personne à charge |

| EAF | Anomalie sur le pays de naissance (code INSEE – pays inconnu) |

| EAG | Anomalie sur le lieu de naissance (code commune absent ou erroné) |

| EAH | Anomalie sur le lieu de naissance : la commune ne doit pas être renseignée si le lieu de naissance est à l’étranger. |

| EAI | Incohérence entre la qualité d’une personne du foyer et les situations particulières déclarées. |

| EAJ | Incohérence entre le nombre total de personnes à charge déclarées et le détail des personnes identifiées dans votre déclaration. |

| EAK | Incohérence dans les données d’identification d’une personne à charge |

| EAL | Vous exercez une activité professionnelle non salariée. Les données renseignées sur l’un des exploitants sont absentes ou incomplètes. Veuillez vérifier les données renseignées sur chaque exploitation. – Toutes les informations doit être saisies : nom de l’exploitant, adresse complète, régime/nature de l’exploitation, numéro SIRET – Concernant l’adresse, vous devez saisir le libellé de la voie, le code postal et la commune. – Le numéro SIRET doit être saisi en intégralité. Si l’exploitant ne dispose pas d’un SIRET, vous devez cocher la case « Absence de SIRET » |

| EAM | Adresse fiscale de taxation : données absentes ou incohérentes. Attention, certaines adresses spécifiques (armées, valise diplomatique…) ne sont pas acceptées par la DGFiP. |

| EAN | La DGFiP a connaissance d’un départ à l’étranger ou d’un retour en France durant l’année fiscale et attend dans ce cas la date de l’événement (date de départ ou date de retour), à remplir dans le cadre « Départ à l’étranger ou retour en France » de la déclaration n°2042. ATTENTION : les non-résidents n’étant pas encore gérés par votre logiciel, vous ne pouvez pas télédéclarer ce dossier et devez effectuer une déclaration en ligne ou papier. |

| EAP | Incohérence sur les adresses : vous ne pouvez demander à la fois l’annulation de la dernière adresse connue de l’administration et déclarer un changement d’adresse en N. Vérifiez les saisies dans la déclaration n°2042, page Adresses. |

| EAQ | Dernière adresse connue : données incomplètes ou incohérentes |

| EAS | Adresse spéciale d’envoi : données incomplètes ou incohérentes. Attention, certaines adresses spécifiques (armées, valise diplomatique…) ne sont pas acceptées par la DGFiP. |

| EAU | Incohérence sur les données de situation de famille – Contrôlez les numéros fiscaux que vous avez saisis dans le dossier, ils doivent être similaires à ceux visibles sur la première page de la déclaration pré-remplie que vous avez reçue. – Contrôlez la situation de famille déclarée par rapport à celle connue de la DGFiP : si vous avez changé de situation de famille (mariage, pacs, divorce, décès), vous devez le signaler dans la déclaration. – Contrôlez l’ordre des numéros fiscaux saisis. En effet l’ordre des numéros fiscaux présenté dans la déclaration pré-remplie que vous avez reçue doit être respecté. Ainsi, le « »Déclarant 1″ » de la déclaration pré-remplie doit être le « »Déclarant 1″ »de votre dossier (qui correspond à l’écran « »Etat-civil – Vous » »), et de même pour le « »Déclarant 2″ » (qui correspond à l’écran « »Etat-civil – Conjoint » »). Regardez sur la déclaration pré-remplie les numéros fiscaux et vérifiez que vous avez saisi le bon numéro fiscal pour chacun des 2 déclarants. – Contrôlez de la même manière les dates de naissance des 2 déclarants. |

| EBO | Frontaliers suisses : vous avez déclaré des salaires en case 8TJ ou 8TY, vous devez également déposer un formulaire 2047 SUISSE. Ce formulaire n’est actuellement pas géré par votre logiciel, vous devez utiliser un autre mode de dépôt (télédéclaration en ligne ou formulaire papier). |

| EB1 | Vous déclarez un montant lignes 3SL, 3VA, 3VB ou 8UT : la présence du formulaire annexe 2074 est obligatoire. |

| EB2 | Vous déclarez un montant lignes 3VQ ou 3VR : la présence du formulaire annexe 2074IMP est obligatoire. |

| EB3 | Vous déclarez un montant ligne 4BH : la présence du formulaire annexe 2042LE est obligatoire. |

| EB4 | Vous déclarez un montant ligne 4TQ : la présence du formulaire annexe 2042TA est obligatoire. |

| EB5 | Vous déclarez un montant lignes 4BB, 4BC ou 4BD : la présence du formulaire annexe 2044 ou 2044-SPE est obligatoire. |

| EB6 | Vous déclarez un montant ligne 8UU : la présence du formulaire annexe 3916 est obligatoire. |

| EB7 | Vous déclarez un montant lignes 8TI, 8TK, 8TR, 8TQ, 8TV, 8TW, 8TX, 8TA, 8SA, 8SB, 8SC, 8SW ou 8SX : la présence du formulaire annexe 2047 est obligatoire. |

| EB8 | La présence du formulaire annexe 2047 SUISSE est obligatoire. |

| EBA | Coordonnées bancaires : saisies incomplètes. |

| EBD | Revenus exceptionnels ou différés : données incohérentes |

| EBF | Informations sur les revenus non salariés au régime micro-entreprise incomplètes ou incorrectes (page « Exploitants »). Vérifiez les points suivants : le n° de SIRET est obligatoire en présence d’un montant supérieur à 999 euros ; le régime / nature de revenus doit être exact (par exemple pour des revenus BNC micro, il faut sélectionner « BNC micro » et pas une autre option BNC) ; si vous êtes auto-entrepreneur mais n’avez pas opté pour le prélèvement libératoire, vous devez indiquer dans les informations de l’exploitation un régime BIC/BNC « micro » et non pas auto-entrepreneur. |

| EBG | Incohérence entre l’année de naissance du déclarant 1 ou du déclarant 2 et l’information détenue par le SI DGFiP pour les numéros fiscaux déclarés. – Contrôlez les numéros fiscaux que vous avez saisis dans le dossier : ils doivent être similaires à ceux visibles dans la première page de la déclaration pré-remplie que vous avez reçue. – Contrôlez l’ordre de ces numéros fiscaux : en effet l’ordre des numéros fiscaux présenté dans la déclaration pré-remplie que vous avez reçue doit être respecté. Ainsi, le « Déclarant 1 » de la déclaration pré-remplie doit être le « Déclarant 1″de votre dossier (qui correspond à l’écran « Etat-civil – Vous »), et de même pour le « Déclarant 2 » (qui correspond à l’écran « Etat-civil – Conjoint »). – Contrôlez de la même manière les dates de naissance des 2 déclarants. – En cas de concubinage et de dépôt de déclaration IFI, vérifiez également le numéro fiscal et la date de naissance du/de la concubin(e) dans la déclaration IFI. |

| EBH | Dispositif Censi-Bouvard : incohérence sur dates d’achèvement des travaux |

| EBI | Investissements réalisés outre-mer : vous avez renseigné le formulaire 2042-IOM, vous devez également compléter la fiche de calculs 2042 IOM FICHE en renseignant la liste des investissements réalisés dans le logement ou dans l’entreprise. |

| EBJ | Numéro d’agrément PEDI de l’emetteur invalide |

| EBK | Numéro d’agrément PEDI du donneur d’ordre invalide |

| EBL | Activité professionnelle : SIRET ou SIREN invalide. Vérifiez les numéros d’identification saisis dans les détails sur les exploitations (déclaration n°2042, page « TNS – Exploitant » et page dédiée au régime MSA). |

| EC1 | Etat civil du déclarant 1 incomplet : veuillez cliquer sur le lien « Si vous avez corrigé certains éléments qui étaient erronés dans la déclaration pré-remplie » dans la déclaration n°2042 (page Vous), puis afin de renvoyer l’ensemble de ces éléments pour compléter les informations de la DGFiP (même si concrètement rien n’a changé). Cette situation peut intervenir lorsque l’état-civil est jugé « non certifié » par la DGFiP. |

| EC2 | Etat civil du déclarant 2 incomplet : veuillez cliquer sur le lien « Si vous avez corrigé certains éléments qui étaient erronés dans la déclaration pré-remplie » dans la déclaration n°2042 (page Conjoint), puis afin de renvoyer l’ensemble de ces éléments pour compléter les informations de la DGFiP (même si concrètement rien n’a changé). Cette situation peut intervenir lorsque l’état-civil est jugé « non certifié » par la DGFiP. |

| ECA | Incohérence dans les formulaires 2042 (Identification) |

| ED1 | Date de naissance du déclarant 1 obligatoire |

| ED2 | Date de naissance du déclarant 2 obligatoire |

| EDO | Déclaration 2074ABT : nature de l’abattement obligatoire. |

| EFA | Déclararation au titre d’un mandat (0TA ou 0VA) : vous devez renseigner les données du mandataire ou tiers de confiance. |

| EGD | Erreur technique – Saisie d’un montant négatif non autorisée. |

| EGE | Le revenu brut global ou la base de calcul des prélèvements sociaux ne peut excéder 9 999 999 999 euros dans le cadre de la procédure EDI-IR. Veuillez imprimer votre déclaration et la transmettre par voie postale. |

| EJE | Vous avez saisi dans la déclaration l’un des codes suivantes : 3WA, 3WB, 3WD, 3WM, 3TA, 3TB, 3XM, 3XA, 3XD, 3YA. La DGFiP n’accepte pas la saisie de ces codes correspondant à l’Exit Tax (transfert du domicile fiscal hors de france) dans la filière EDI-IR. Vous devez déposer ce dossier en ligne ou en version papier. |

| ET3 | Vous avez indiqué pour une des personnes à charges ou rattachées qu’elle disposait de son propre logement indépendant. Dans ce cas, la saisie complète de l’adresse est obligatoire. Veuillez corriger le dossier dans la déclaration n°2042, dans les pages « Personnes à charge » ou « Personnes rattachées ». |

| FAC | Erreur technique – Formulaire inconnu |

| FAD | Erreur technique – Donnée inconnue |

| FAE | Erreur technique – Segment de donnée incohérent |

| FAH | Erreur technique – Indice de répétition du formulaire invalide |

| FAI | Erreur technique – Indice de répétition de la donnée invalide |

| FAJ | Erreur technique – Dépôt en double dans le même interchange |

| FAL | Erreur technique – Présence d’une donnée en doublon avec des valeurs différentes |

| FD1 | Incohérence entre la qualité du déclarant et les données déclarées sur les demi-parts : la carte d’invalidité pour le conjoint (case F) avec un décès du conjoint ne peut être déclarée que sur la déclaration du conjoint survivant. |

| FNV | Erreur technique – Formulaire déposé à tort |

| FO1 | Format des nom ou prénom non respecté : ils doivent être composés exclusivement de caractères alphabétiques avec éventuellement des lettres accentuées, des apostrophes, des tirets « – » ou des espaces. Les caracrères numériques ne sont pas autorisés. |

| FO2 | Format du numéro de téléphone non respecté : il doit s’agir d’une chaîne de caractères exclusivement numériques (pas d’espace, pas de point, pas de tiret, pas de « / »…), de longueur comprise entre 10 et 13 caractères, dont les deux premiers caractères diffèrent de « 00 ». |

| FO3 | Format de l’email non respecté : une adresse mail est composée au plus de 60 caractères avant @ et de 60 caractères après @, dont les caractères sont pris parmi les lettres de a à z eventuellement accentuées, en majuscule ou minuscule, les chiffres, le souligné, le moins, le point et le plus. Dans la chaîne après l’arobase, le dernier point est suivi au plus 2 à 6 caractères. |

| FO4 | Format de date non respecté : la date ne peut être postérieure au 31-12-<N> (où N correspond au millésime des revenus taxables). S’il s’agit d’une date de déménagement, vous ne pouvez saisir qu’une date comprise entre le 02-01-AF+1 et la date de télédéclaration pour que ce soit accepté par l’administration (si un déménagement est prévu plus tard dans l’année (par exemple en juillet), il conviendra de le signaler lors de la déclaration de l’année prochaine). |

| FO5 | Format du numéro de portable non respecté : les deux premiers caractères doivent être égaux à « 06 », ou « 07 ». |

| FO6 | Format du numéro de téléphone fixe non respecté : les deux premiers caractères doivent être égaux à « 01 », « 02 », « 03 », « 04 », « 05 », « 08 » ou « 09 ». |

| FO7 | Format des prénoms non respecté : la valeur associée au prénom doit pas contenir un mot de la liste suivante : prénom, enfant, personne, alternée, mineur, majeur, enft. |

| FO8 | Format des nom ou prénom non respecté : ils doivent être composés exclusivement de caractères alphabétiques avec éventuellement des lettres accentuées, des apostrophes, des tirets « – » ou des espaces. Les caracrères numériques ne sont pas autorisés. Les données concernées peuvent être les noms et prénoms des propriétaires ou colocataires dans la saisie des adresses (formulaire 2042). |

| HPF | Le contribuable relève du service des non-résidents de la DRESG (B31) : il est donc exclu du périmètre de la télédéclaration. |

| HB1 | Avance immédiate de crédit d’impôt pour salarié à domicile : vous ne pouvez saisir la case 7HB qu’en présence d’une séparation, d’un divorce ou d’une rupture de PACS. |

| HB2 | Avance immédiate de crédit d’impôt pour salarié à domicile : vous ne pouvez saisir en case 7HB un montant supérieur à celui connu de l’administration fiscale (reportez-vous à a déclaration préremplie pour vérifier ce montant). |

| IB1 | IBAN hors SEPA. Les 2 premiers caractères du code IBAN doivent commencer par un code pays de la zone SEPA référencé dans la liste suivante FI, EE, LV, RO, PL, AT, LI, SM, CZ, PT, LT, SK, IE, BE, DE, LU, SI, NO, BG, GI, SE IT, ES, GR, MT, CH, HR, HU, GB, CY, IS, NL, DK, FR, MC. |

| IB2 | Longueur IBAN non respectée : la valeur associée à l’IBAN a une longueur différente de celle attendue pour le code pays correspondant aux 2 premiers caractères de l’IBAN. |

| IB5 | Clé RIB invalide |

| IB6 | Coordonnées bancaires : IBAN invalide |

| IND | Un ou plusieurs services de la DGFiP nécessaires à l’intégration de la déclaration dans son système d’information n’était pas disponible au moment du dépôt (maintenance). La déclaration n’a pas du tout été prise en compte par la DGFiP : vous devez la déposer de nouveau à un autre moment. |

| L02 | Année de perception des revenus taxables absent ou invalide |

| L03 | Numéro fiscal (déclarant 1) absent |

| L04 | Numéro fiscal (déclarant 1 ou 2) incomplet ou invalide. Un numéro fiscal est composé de 13 chiffres. |

| L05 | Numéro fiscal (déclarant 1 ou 2) inconnu du système d’information de la DGFiP. |

| L06 | Numéro fiscal (déclarant 2) absent |

| L07 | Changement de situation de famille (mariage ou pacs avec imposition séparée) : numéro fiscal du conjoint incomplet ou invalide. Un numéro fiscal est composé de 13 chiffres. |

| L08 | Changement de situation de famille (mariage ou pacs avec imposition séparée) : numéro fiscal du conjoint incomplet ou invalide. Un numéro fiscal est composé de 13 chiffres. |

| L14 | Erreur technique : présence d’une annexe sans report correspondant sur les formulaires relatifs à la 2042 |

| L15 | Présence d’au moins une annexe (déclaration 2074) sans report correspondant sur les formulaires relatifs à la 2042 |

| L16 | Présence d’au moins une annexe (déclaration 2047) sans report correspondant sur les formulaires relatifs à la 2042 |

| L18 | Présence d’au moins une annexe (déclaration 2042- LE) sans report correspondant sur les formulaires relatifs à la 2042 |

| L31 | La case T (parent isolé) ne peut pas être cochée en l’absence de personne à charge. |

| L45 | Compte tenu de la complexité de votre déclaration (nombre de revenus et charges) le traitement via l’EDI-IR est impossible. Vous pouvez en revanche imprimer vos déclarations et les transmettre à votre centre des finances publiques par voie postale. |

| LAA | Incohérence entre le nombre de personnes à charge déclaré dans la liste des personnes à charge et le récapitulatif reporté. |

| LAD | Frais d’accueil de personnes de plus de 75 ans dans le besoin : vous ne pouvez pas déclarer plus de 9 personnes recueillies sous votre toit. |

| LAE | Frais de comptabilité et d’adhésion à un CGA ou à une AA : vous ne pouvez pas déclarer plus de 9 exploitations pour lesquelles vous demandez la réduction. |

| M26 | Déclaration sociale des non-salariés : vous avez coché les cases MSFM (affiliation MSA du déclarant 1) et MSKN (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5KO, 5KP, 5KX ou 5KJ. |

| M27 | Déclaration sociale des non-salariés : vous avez coché les cases MSFN (affiliation MSA du déclarant 2) et MSLN (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5LO, 5LP, 5LX ou 5LJ. |

| M28 | Déclaration sociale des non-salariés : vous avez coché les cases MSFM (affiliation MSA du déclarant 1) et MSKO (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5HQ, 5HV ou 5KZ. |

| M29 | Déclaration sociale des non-salariés : vous avez coché les cases MSFN (affiliation MSA du déclarant 2) et MSLO (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5IQ, 5IV ou 5LZ. |

| M30 | Déclaration sociale des non-salariés : vous avez coché les cases MSFM (affiliation MSA du déclarant 1) et MSFO (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5NO, 5NP, 5NX ou 5IU. |

| M31 | Déclaration sociale des non-salariés : vous avez coché les cases MSFN (affiliation MSA du déclarant 2) et MSFP (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5OO, 5OP, 5OX ou 5RZ. |

| M32 | Déclaration sociale des non-salariés : vous avez coché les cases MSFN (affiliation MSA du déclarant 2) et MSFS (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5KU, 5KY ou 5JU. |

| M33 | Déclaration sociale des non-salariés : vous avez coché les cases MSFN (affiliation MSA du déclarant 2) et MSFT (revenus soumis à cotisations sociales par la MSA), la DGFiP attend dans cette situation également d’une des cases suivantes : 5LU, 5LY ou 5LD. |

| M40 | Déclaration sociale des non-salariés : vous avez renseigné le cadre « Exploitations » du volet social MSA pour le déclarant 1. Dans ce cas, la DGFiP attend la saisie de revenus ou déficits au régime réel dans ce même volet social. Le rejet intervient parce qu’aucun montant n’est présent par ailleurs dans le dossier aux cases MSGX, MSGY, MSHN ou MSHO. – soit il s’agit d’un oubli et il faut alors compléter au moins l’une de ces cases, – soit le contribuable est au régime micro-BA et il faut alors dans ce cas ne pas compléter la liste « Exploitations » du volet social MSA. En effet, les exploitations ne sont à saisir que pour le régime réel. |

| M41 | Déclaration sociale des non-salariés : vous avez renseigné le cadre « Exploitations » du volet social MSA pour le déclarant 2. Dans ce cas, la DGFiP attend la saisie de revenus ou déficits au régime réel dans ce même volet social. Le rejet intervient parce qu’aucun montant n’est présent par ailleurs dans le dossier aux cases MSIO, MSIP, MSIS ou MSIT. – soit il s’agit d’un oubli et il faut alors compléter au moins l’une de ces cases, – soit le contribuable est au régime micro-BA et il faut alors dans ce cas ne pas compléter la liste « Exploitations » du volet social MSA. En effet, les exploitations ne sont à saisir que pour le régime réel. |

| M42 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1), indiqué que le déclarant 1 est associé d’une société soumis à l’IR (case MSHR) et saisi un bénéfice (MSGX) ou un déficit (MSGY) dans le détail de l’exploitation. Dans ce cas, la DGFiP attend la saisie de la case MSHV (Pourcentage dans les bénéfices ou pertes). |

| M43 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1), indiqué que le déclarant 1 est associé d’une société soumis à l’IR (case MSHR) et saisi un bénéfice (MSHN) ou un déficit (MSHO) dans le détail de l’exploitation. Dans ce cas, la DGFiP attend la saisie de la case MSMP (Pourcentage dans les bénéfices ou pertes). |

| M44 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2), indiqué que le déclarant 2 est associé d’une société soumis à l’IR (case MSIW) et saisi un bénéfice (MSIO) ou un déficit (MSIP) dans le détail de l’exploitation. Dans ce cas, la DGFiP attend la saisie de la case MSJM (Pourcentage dans les bénéfices ou pertes). |

| M45 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2), indiqué que le déclarant 2 est associé d’une société soumis à l’IR (case MSIW) et saisi un bénéfice (MSIS) ou un déficit (MSIT) dans le détail de l’exploitation. Dans ce cas, la DGFiP attend la saisie de la case MSNP (Pourcentage dans les bénéfices ou pertes). |

| M60 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1), la DGFiP attend que soit servie au moins une des cases suivantes dans la déclaration : 5XB, 5HD, 5KO, 5KP, 5NO, 5NP, 5HQ, 5KU, 1GB, 1GG, MSJU, MSGO, MSGQ, MSGX, MSGY, MSHN, MSHO. |

| M61 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2), la DGFiP attend que soit servie au moins une des cases suivantes dans la déclaration : 5YB, 5ID,5LO, 5LP, 5OO, 5OP, 5IQ, 5LU, 1HG, 1HB, MSJV, MSGP, MSGR, MSIO, MSIP, MSIS, MSIT. |

| M62 | Déclaration sociale des non-salariés : le déclarant 1 ou le déclarant 2 est connu de l’administration comme exerçant une activité non individuelle. La DGFiP attend dans ce cas que dans le volet social MSA, dans le détail de l’exploitation, la case correspondante « Vous êtes associé d’une société soumis à l’IR » soit cochée (pour D1 : case MSHR ; pour D2 : case MSIW). |

| MA1 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1) et saisi un montant en cases 5KO et/ou 5KP (BIC professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSKN, 5XB, 5NO, 5NP, 5HQ, 5KU, 1GB, 1GG, MSJU, MSGO, MSGQ, MSGX, MSGY, MSHN, MSHO, 5HD. |

| MA2 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2) et saisi un montant en cases 5LO et/ou 5LP (BIC professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSLN, 5YB, 5OO, 5OP, 5IQ, 5LU, 1HB, 1HG, MSJV, MSGP, MSGR, MSIO, MSIS, MSIP, MSIT, 5ID. |

| MA3 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1) et saisi un montant en cases 5NO et/ou 5NP (BIC non professionnels – régime micro). La DGFiP attend une saisie en cases MSFO, 5XB, 5KO, 5KP, 5HQ, 5KU, 1GB, 1GG, MSJU, MSGO, MSGQ, MSGX, MSGY, MSHN, MSHO, 5HD. |

| MA4 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2) et saisi un montant en cases 5OO et/ou 5OP (BIC professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSFP, 5YB, 5LO, 5LP, 5IQ, 5LU, 1HB, 1HG, MSJV, MSGP, MSGR, MSIO, MSIP, MSIS, MSIT, 5ID. |

| MA5 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1) et saisi un montant en case 5HQ (BNC professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSKO, 5XB, 5KO, 5KP, 5NO, 5NP, 5KU, 1GB, 1GG, MSJU, MSGO, MSGQ, MSGX, MSGY, MSHN, MSHO, 5HD. |

| MA6 | Déclaration sociale des non-salariés : vous avez coché la case MSFN (affiliation MSA du déclarant 2) et saisi un montant en case 5IQ (BNC professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSLO, 5YB, 5LO, 5LP, 5OO, 5OP, 5LU, 1HB, 1HG, MSJV, MSGP, MSGR, MSIO, MSIP, MSIS, MSIT, 5ID. |

| MA7 | Déclaration sociale des non-salariés : vous avez coché la case MSFM (affiliation MSA du déclarant 1) et saisi un montant en case 5KU (BNC non professionnels – régime micro entreprise). La DGFiP attend une saisie en cases MSFS, 5XB, 5KO, 5KP, 5NO, 5NP, 5HQ, 1GB, 1GG, MSJU, MSGO, MSGQ, MSGX, MSGY, MSHN, MSHO, 5HD. |