Mise à jour du 18 avril 2023

Les principales évolutions réglementaires concernent :

- Les évolutions associées à la Loi de finances 2023 ;

- La réduction Madelin : application du taux de 25 % à compter du 12 mars 2023.

L’ensemble des mesures inscrites dans la Loi de finances 2023 sont détaillées dans la documentation fiscale intégrée à votre logiciel.

Crédit d’impôt pour l’emploi d’un salarié à domicile

Nature des dépenses

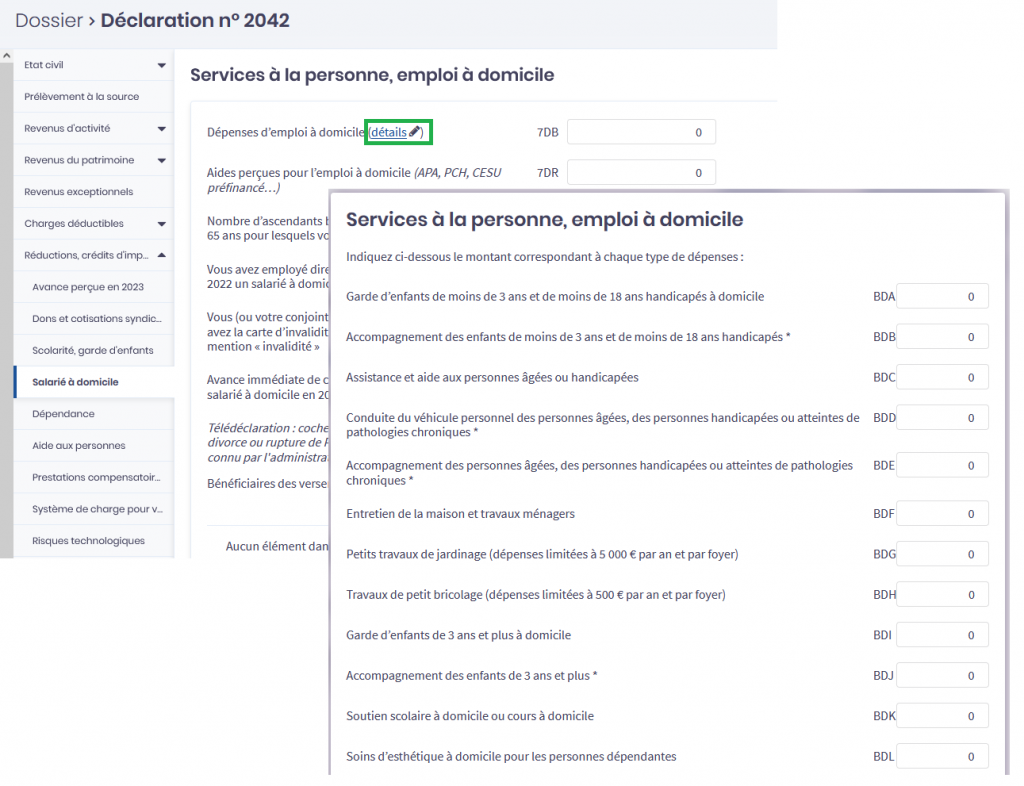

Les personnes ayant recours à un salarié à domicile ouvrant droit à un crédit d’impôt devront indiquer dans leur déclaration de revenus la nature du service effectué.

Dans la déclaration 2042 > Réductions, crédits d’impôt >Salarié à domicile, cliquez sur le lien détails, et saisissez les dépenses dans les différentes catégories.

Avance immédiate

Le nouveau service « Avance immédiate », disponible depuis le 14 juin 2022, permet au contribuable de déduire le montant de son crédit d’impôt directement de sa facture de l’organisme de services. Ainsi, le contribuable n’a plus à avancer le montant de son crédit d’impôt ; l’avantage fiscal est immédiat.

Ce nouveau service, proposé par l’Urssaf et la Direction générale des finances publiques, est gratuit et optionnel pour le contribuable et pour l’organisme de services à la personne.

Dans la déclaration 2042 > Réductions, crédits d’impôt > Salarié à domicile, saisissez le montant d’avance de crédit d’impôt.

Travailleurs non-salariés

Mention d’un Examen de conformité fiscale

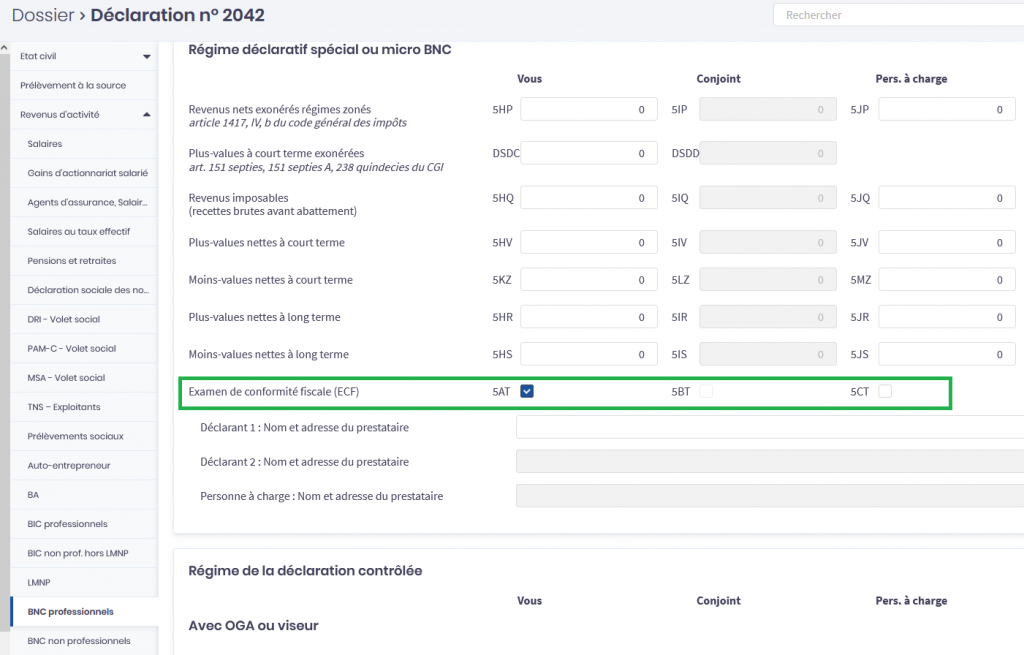

L’examen de conformité fiscale (ECF) permet à une entreprise de confier à un prestataire, un contrôle préventif sur la conformité aux règles fiscales.

Cet examen prend la forme d’un audit dans lequel doit figurer la période sur laquelle porte l’examen, les droits et obligations des parties, la liste des points de l’audit, et la rémunération du prestataire.

Pour les déclarants relevant des régimes des micro-entrepreneurs (ou auto-entrepreneurs) ayant opté pour le versement libératoire de l’impôt sur le revenu, du micro BA, du micro BIC professionnel et du micro BNC professionnel, l’existence d’un ECF est mentionnée par le biais d’une case à cocher sur la 2042 C Pro, complétée par le nom et l’adresse du prestataire ayant effectué l’audit.

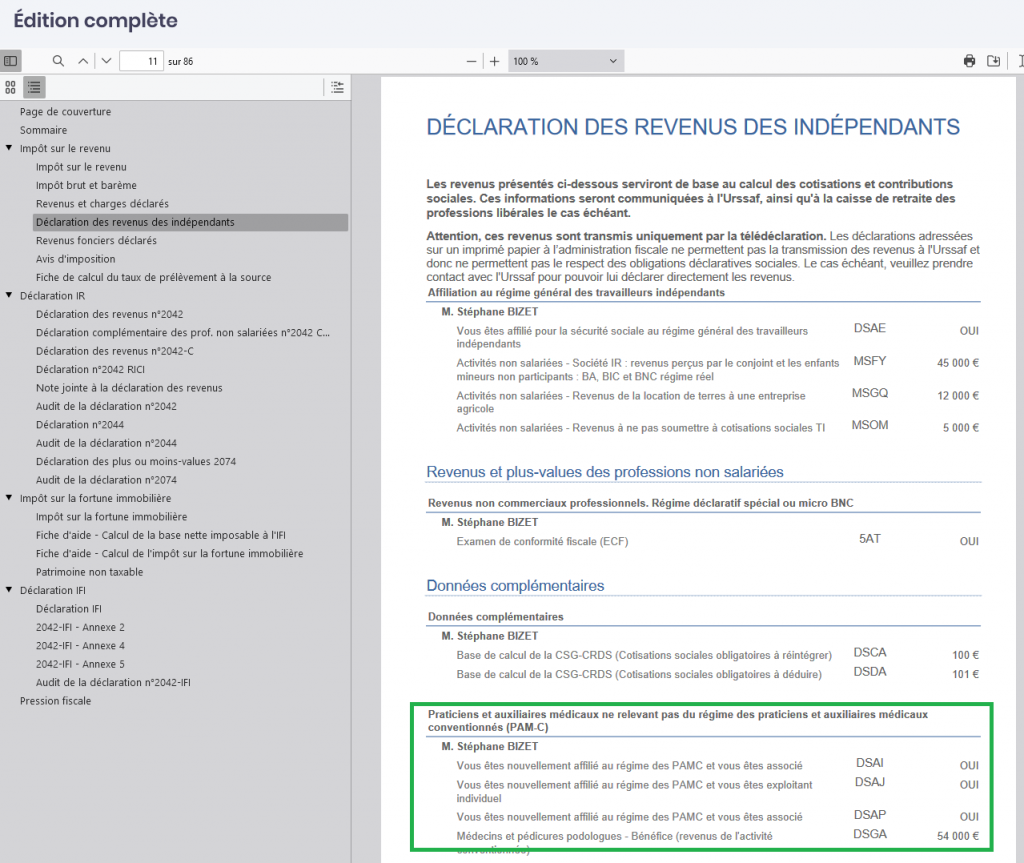

Déclaration fiscale et sociale unique pour les PAM-C et affiliés MSA

La déclaration s’étend aux praticiens et auxiliaires médicaux conventionnés (PAM-C) et aux non-salariés agricoles rattachés à la MSA. Le parcours déclaratif est complété de rubriques sociales, transmises respectivement à l’Urssaf pour les PAM-C et à la MSA pour les agriculteurs.

Pour rappel, afin de simplifier les démarches administratives, en 2021, l’administration fiscale a fusionné l’ancienne DSI (Déclaration sociale des indépendants) avec la déclaration des revenus qui comporte une section dédiée aux indépendants.

La page Revenus et charges déclarés présente uniquement les données fiscales transmises à la DGFiP.

Attention : nous vous rappelons que les déclarations papier ne permettent pas la transmission des revenus concernés à l’Urssaf et à la MSA, et donc ne permettent pas le respect des obligations déclaratives sociales. Il est dans ce cas nécessaire de se rapprocher de l’Urssaf et de la MSA pour pouvoir déclarer directement les revenus.

Afin d’identifier facilement les données sociales et fiscales transmises à l’Urssaf et aux caisses de retraite (CARMF ou CARPIMKO ou CARCDSF) dans le cas des PAM-C, une édition 2042-DRI vous est proposée :

Crédit d’impôt pour frais de garde d’enfants de moins de 6 ans

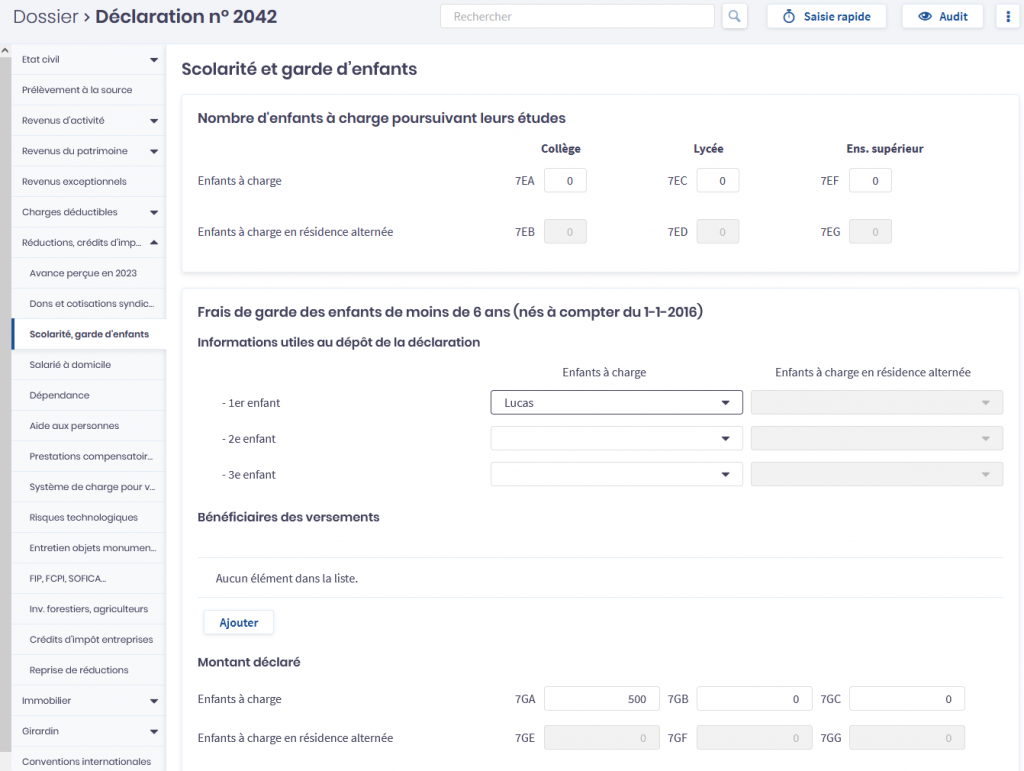

Les frais engagés pour la garde d’enfants de moins de 6 ans à l’extérieur du domicile ouvrent droit, sous certaines conditions, à un crédit d’impôt égal à

50 % du montant des sommes versées.

Les sommes prises en compte pour le calcul du crédit d’impôt sont plafonnées à :

- 3 500 € par enfant et par an (contre 2 300 € pour les revenus 2021) ;

- 1 750 € (contre 1 150 € pour revenus 2021) pour les enfants réputés simultanément à charge égale de l’un et l’autre des parents imposés séparément dans le cadre d’une garde alternée.

Dans les réductions et crédits d’impôts de la déclaration 2042, vous pouvez maintenant renseigner les enfants de moins de 6 ans selon qu’ils sont à charge / résidence alternée, et déclarer les frais de garde par bénéficiaire.

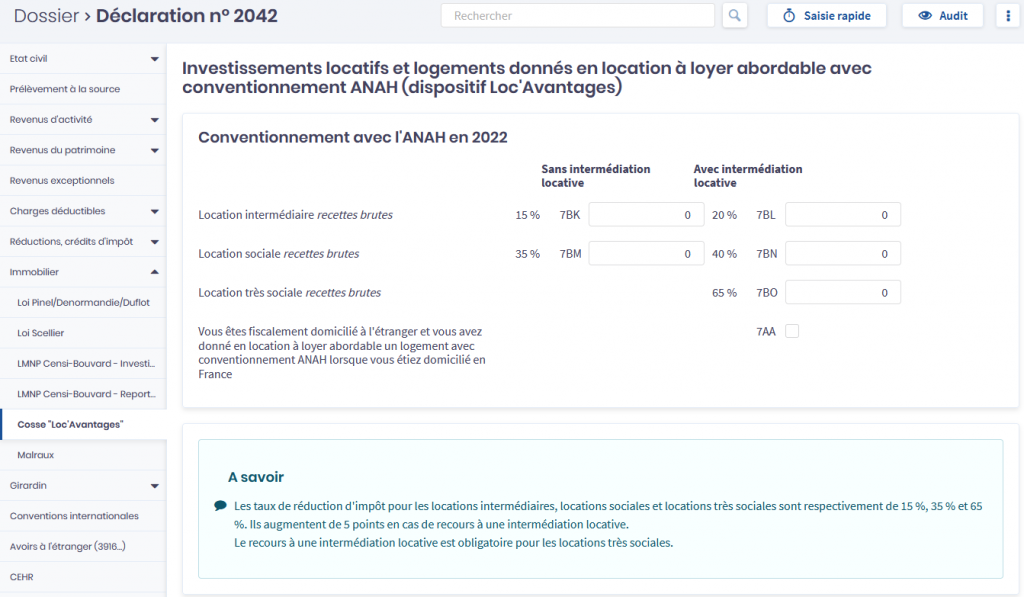

Réduction d’impôt Cosse « Loc’Avantages »

Pour rappel, depuis le 1er mars 2022, la réduction d’impôt Loc’Avantages a remplacé le dispositif de déduction Cosse sur les revenus fonciers. Il n’est plus possible de bénéficier de l’ancien dispositif, sauf conventionnement déjà en cours.

La réduction d’impôt est calculée sur le montant du loyer brut perçu par le bailleur, en fonction du niveau de décote (plus le loyer est décoté plus la réduction est importante) et du recours ou non à l’intermédiation locative (gestion par une agence immobilière à vocation sociale ou une association agréée par l’Etat). Cette réduction est soumise au plafonnement des niches fiscales.

Dans Clickimpôts, section Immobilier de la déclaration 2042, vous pouvez saisir ce nouveau dispositif.

Souscription au capital de PME – Application du taux de 25 % à compter du 12 mars 2023

La loi de finances pour 2023 a prévu un maintien du taux majoré de 25 %. Cependant, son entrée en vigueur était conditionnée par la validation de la Commission européenne. Cette dernière a donné son aval. Le taux de 25 % est appliqué aux souscriptions au capital initial ou aux augmentations de capital de PME réalisées à compter du 12 mars 2023 et jusqu’au 31 décembre 2023. La réduction d’impôt sur le revenu est égale à 25 % des versements retenus dans les limites de 50 000 € (personne célibataire, veuve ou divorcée) et 100 000 € (imposition commune).

Prorogation du dispositif d’encouragement fiscal à l’investissement en forêt (DEFI)

Le dispositif d’encouragement fiscal à l’investissement en forêt (DEFI) est prorogé jusqu’au 31 décembre 2025.

Les réductions DEFI acquisition et assurance ont été transformées en crédits d’impôt, avec un assouplissement des conditions de surface et une majoration des taux de18 % à 25 % pour le DEFI acquisition et leDEFI travaux de droit commun.

Le plafond pour le DEFI acquisition a été majoré et est maintenant aligné sur le plafond des DEFI assurance et travaux (6 250 € pour les personnes célibataire, veuve ou divorcée / 12 500 € pour les impositions communes).

Mise à jour du 21 novembre 2022

Les principales évolutions réglementaires concernent :

- L’actualisation du barème de l’impôt sur les revenus ;

- L’encouragement fiscal à l’investissement en forêt (DEFI) ;

- Le crédit de frais de garde des jeunes enfants ;

- La prorogation des dispositifs Madelin, Girardin et Malraux ;

- La réduction d’impôt Cosse « Loc’Avantages ».

L’ensemble des mesures inscrites dans le Projet de loi de finances sont détaillées dans la documentation fiscale intégrée à votre logiciel.

Les évolutions réglementaires suivantes sont conformes au texte déposé le 26 septembre dernier à l’Assemblée nationale et aménagé par le Gouvernement les 24 octobre et 2 novembre derniers, lors du recours à l’article 49,

alinéa 3, de la Constitution. Elles sont encore susceptibles d’évoluer avant l’adoption définitive de la loi.

Revalorisation du barème de l’impôt sur les revenus 2022

Comme chaque année, le barème de l’IR est revalorisé pour tenir compte de l’inflation. Pour l’imposition des revenus de l’année 2022, la revalorisation de 5,4 % devrait conduire au barème suivant :

| Tranche | Taux | Calcul rapide |

| Jusqu’à 10 777 € | 0 % | 0 |

| De 10 778 € à 27 478 € | 11 % | (R × 0,11) − (1 185,47 × N) |

| De 27 479 € à 78 570 € | 30 % | (R × 0,30) − (6 406,29 × N) |

| De 78 571 € à 168 994 € | 41 % | (R × 0,41) − (15 048,99 × N) |

| Plus de 168 994 € | 45 % | (R × 0,45) − (21 808,75 × N) |

Encouragement fiscal à l’investissement en forêt (DEFI) – Aménagement du dispositif

Le dispositif DEFI Forêt, applicable jusqu’au 31 décembre 2022, comporte actuellement 2 volets :

- D’une part, une réduction d’impôt au titre des acquisitions de forêts ou parts de groupement forestier ou sociétés d’épargne forestière (DEFI Acquisition) ainsi que des cotisations d’assurance destinées à couvrir notamment le risque de tempête (DEFI Assurance) ;

- D’autre part, un crédit d’impôt au titre des travaux forestiers (DEFI Travaux) et sur les rémunérations versées dans le cadre d’un contrat de gestion de bois et forêts (DEFI Contrat).

Ce dispositif est borné au 31 décembre 2022.

Le Projet de loi de finances pour 2023 renforce et simplifie le DEFI Forêt :

- Le dispositif est prorogé jusqu’en 2025,

- Les réductions d’impôt au titre des DEFI Acquisition et Assurance seraient transformées en crédits d’impôt ;

- Le taux du DEFI Acquisition et le taux de droit commun du DEFI Travaux seraient portés de 18 % à 25 % ;

- Enfin, le plafond des dépenses retenues pour le DEFI Acquisition est réhaussé et aligné sur ceux applicables dans le cadre des DEFI Assurance et Travaux.

Crédit de frais de garde des jeunes enfants

Le plafond de dépenses prises en compte pour le crédit d’impôt pour garde d’enfants de moins de 6 ans est porté à 3 500 € par enfant à charge contre 2 300 € aujourd’hui.

Prorogation de dispositifs existants

- La réduction Malraux serait prorogée jusqu’au 31 décembre 2023 ;

- Concernant la réduction Madelin, le taux majoré à 25 % est prorogé jusqu’au 31 décembre 2023. Cette prorogation nécessitera toutefois l’accord de la Commission européenne. En attendant l’aval de cette dernière courant 2023, ce taux sera à nouveau fixé à 18% à compter du 1er janvier 2023. En conséquence, dans les conseils fiscaux, ce taux est resté fixé à 18 % pour 2023 en attendant la date d’application du taux majoré ;

- Afin de laisser le temps à la réforme sur la formation des dirigeants de produire tous ses effets, le crédit formation du dirigeant serait prorogé jusqu’au 31 décembre 2024 ;

- Le dispositif Girardin rénovation logement serait prorogé jusqu’au 31 décembre 2025 ; puis globalement, le dispositif Girardin logement et entreprise serait prorogé de 2026 à 2029 ;

- Enfin, le crédit d’impôt produit de substitution du glyphosate mis en place pour les années 2021 et 2022, est prorogé d’un an, afin d’inciter les exploitants à renoncer à l’utilisation du glyphosate et maintenir le soutien apporté à ceux qui s’engagent dans la transition agroécologique de leurs systèmes de production.