Un des conjoints de la déclaration est décédé durant l’année fiscale. Vous devez dans ce cas déposer 2 déclarations différentes :

- une déclaration commune pour les revenus perçus du 1er janvier à la date du décès (situation de famille : mariés ou pacsé)

- une déclaration « conjoint survivant » pour les revenus perçu par le déclarant survivant de la date du décès au 31 décembre.

Comment procéder dans Clickimpôts ?

Prenons l’exemple d’un conjoint décédé en 2022 (déclaration des revenus 2022). Deux situations sont possibles.

Le conjoint décédé était le déclarant 1

Dans le dossier d’origine, ne rien changer sur la situation de famille et laisser les conjoints mariés ou pacsé : ce dossier servira de « déclaration commune ». Pour faciliter, vous pouvez renommer ce dossier avec la mention « Déclaration commune ».

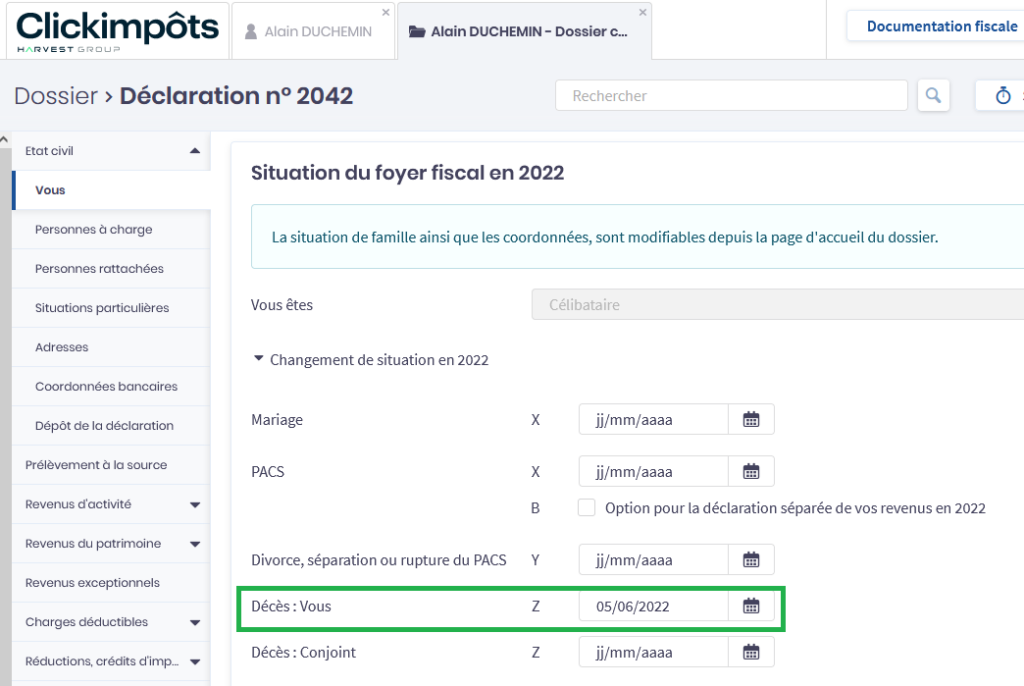

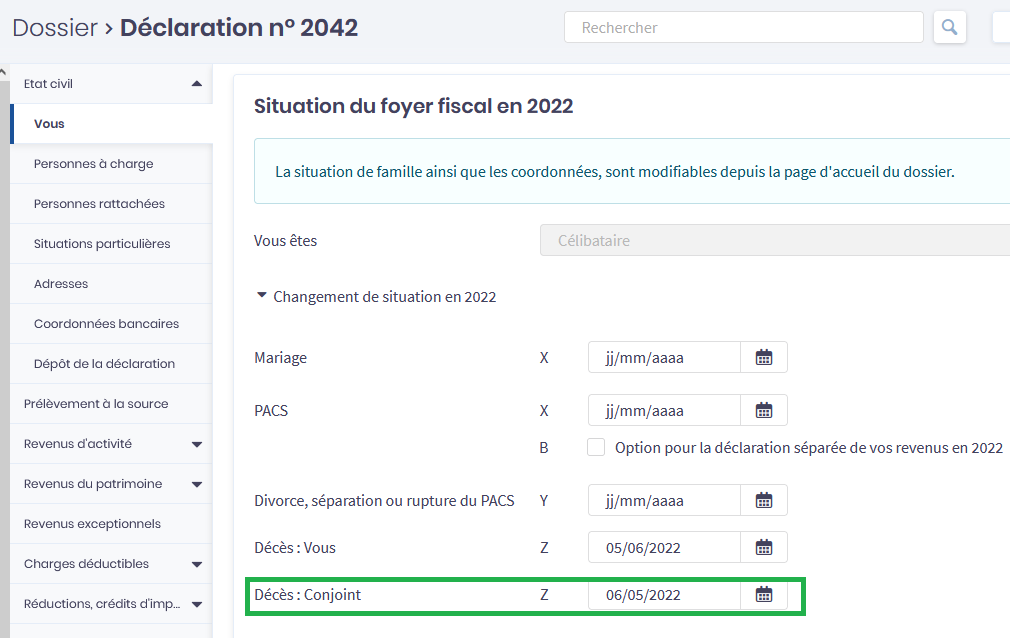

- Dans la déclaration n°2042, indiquez la date de décès du déclarant 1 :

- Ajustez les revenus et charges de cette déclaration (jusqu’à la date du décès)

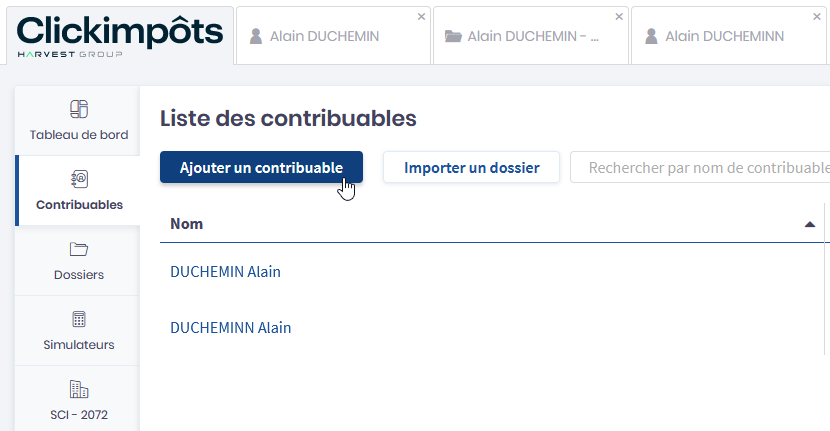

Pour la seconde déclaration, dans la mesure où le conjoint survivant (qui était le déclarant 2 de la déclaration commune) va devoir devenir le déclarant 1 de sa propre déclaration, il est nécessaire de créer un nouveau contribuable.

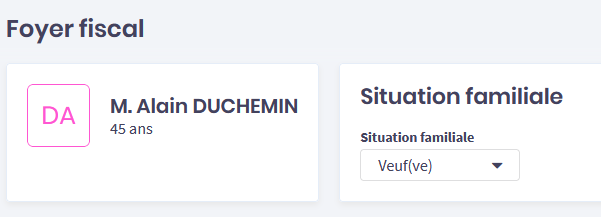

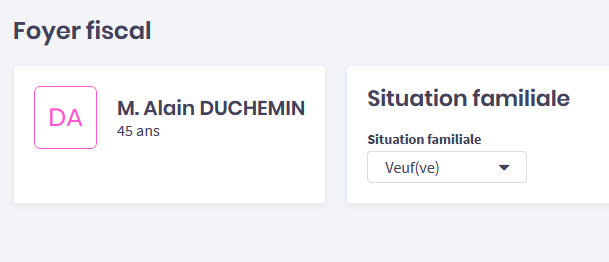

Dans son dossier, vous devez indiquer que la personne est veuve :

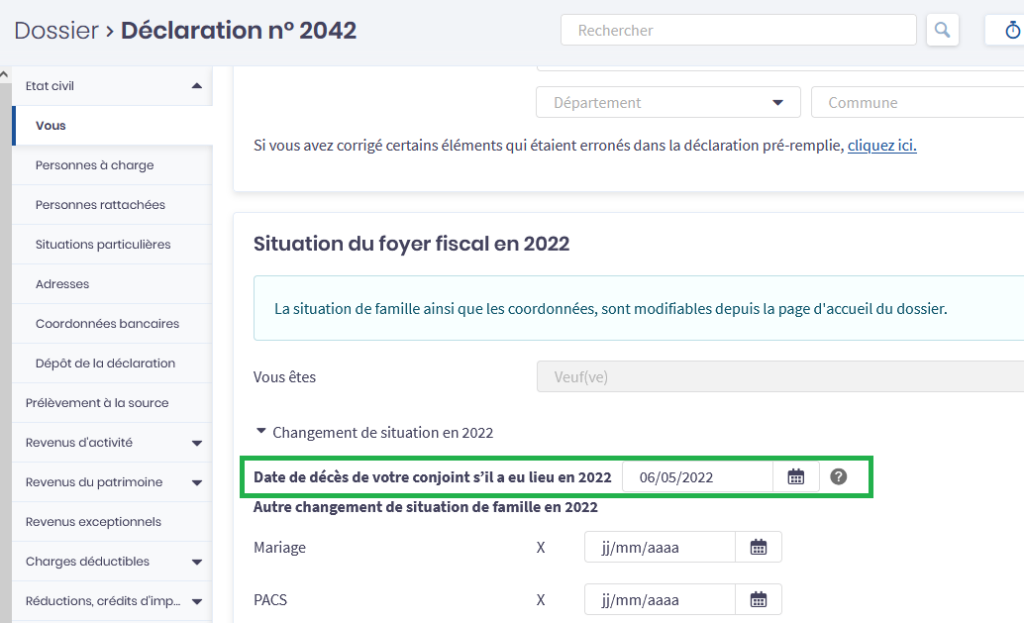

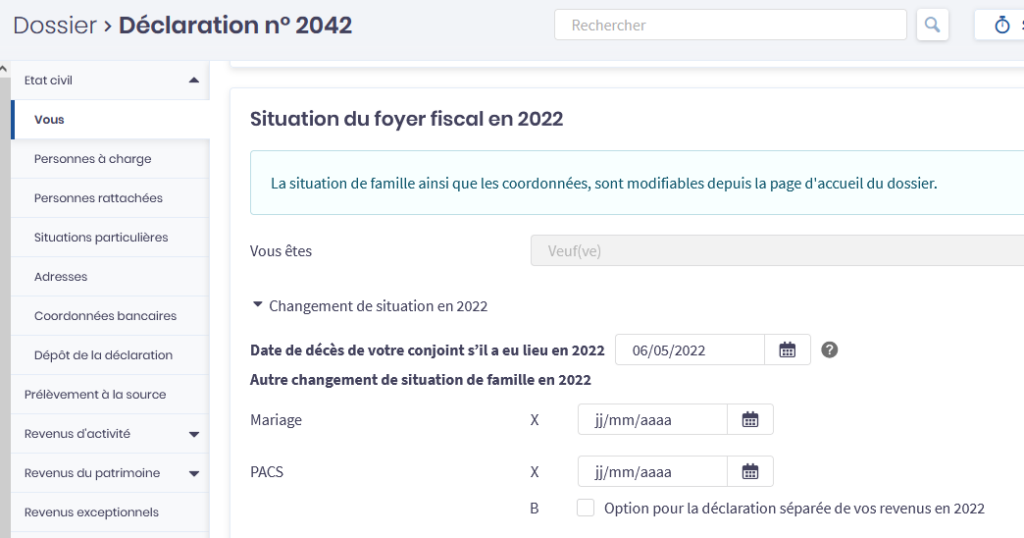

Puis dans la déclaration n°2042 la date de décès du conjoint (cela permettra à la DGFiP de faire notamment la correspondance entre les 2 déclarations) :

Complétez ensuite la déclaration du conjoint survivant avec ses revenus et charges pour la période de la date du décès au 31 décembre.

Vous disposez alors de vos 2 déclarations prêtes à être déposées :

- la déclaration commune dans la fiche du conjoint décédé

- la déclaration du conjoint dans sa propre fiche

Le conjoint décédé était le déclarant 2

Dans le dossier d’origine, ne rien changer sur la situation de famille et laisser les conjoints mariés ou pacsé : ce dossier servira de « déclaration commune ». Pour faciliter, vous pouvez renommer ce dossier avec la mention « Déclaration commune ».

- Dans la déclaration n°2042, indiquez la date de décès du déclarant 2 :

- Ajustez les revenus et charges de cette déclaration (jusqu’à la date du décès)

- Dupliquez ensuite ce dossier depuis la fiche du contribuable :

- Dans la copie du dossier que vous pouvez nommer « Déclaration conjoint survivant », indiquez que la personne est veuve :

Puis dans la déclaration n°2042, indiquez la date de décès du conjoint (cela permettra à la DGFiP de faire notamment la correspondance entre les 2 déclarations) :

Vous disposez alors de vos 2 déclarations prêtes à être déposées, dans la fiche du client conjoint survivant.

Et pour télédéclarer ?

Lors d’une télédéclaration indiquant un décès dans l’année, la DGFiP attend que lui soient envoyées les 2 déclarations en même temps, dans le même interchange du partenaire EDI (sous peine de rejet).

Vous disposez à présent des 2 dossiers que vous pouvez envoyer à la DGFiP.

- Vous pouvez déposer ces 2 déclarations dans n’importe quel ordre.

- Une fois que vous avez déposé une première déclaration, vous disposez d’un délai de 5 jours pour déposer la seconde mais nous vous conseillons de les déposer en même temps pour faciliter le suivi.

- En cas de rejet d’une des 2 déclarations, votre dépôt correctif devra comporter à nouveau les 2 déclarations.

Attention, si vous utilisez la fonctionnalité » Portail client » (avec validation du contribuable), vous devez procéder en 2 étapes : vous devez attendre que votre client ait validé la première déclaration avant de déposer la seconde.

La procédure de dépôt de ces déclarations en cas de décès n’est vérifiée qu’avec le Portail fiscal Harvest (les conditions techniques offertes par les autres partenaires EDI ne permettent pas de déposer ce cas particulier).